Как определить стоп-лосс и управлять риском?

Почему 90% трейдеров теряют депозит? Они не контролируют риски.

В этой статье разберём:

Как правильно считать риск на сделку;

Как работает соотношение риск/прибыль;

Почему важно не только стратегия, но и дисциплина;

Как не “слиться” даже с 30% винрейтом. Минимум теории — максимум практики.

Содержание

Что важно для долгосрочного успеха на рынке?

“Не важно, сколько ты зарабатываешь, когда ты прав, важно, сколько ты теряешь, когда ты не прав” - Джордж Сорос.

Факт: 90% трейдеров терпят убытки и уходят с рынка именно из-за отсутствия управления рисками и дисциплины. Большая часть из них “сливаются” в течении нескольких месяцев.

Почему?

Есть ряд причин:

- Не понимают базовых основ рынка

- Нет четкой стратегии

- Не придерживаются своей стратегии

- Не умеют контролировать риски

В этой статье мы поговорим про последний пункт этого списка - управление рисками.

Цитата вначале отражает ключевую мысль: умение ограничивать убытки — основа успешного трейдинга / инвестиций / бизнеса.

Почему риски неизбежны? Рынок представляет собой среду с высокой степенью неопределенности из за человеческой нерациональности. По этому убыточные сделки – естественная часть процесса.

Всё, что Вы можете контролировать на рынке - это размер своих убытков. Либо у вас очень много денег чтобы создавать дефицит и профицит.

Каких результатов ожидать на дистанции?

Успех в трейдинге определяется не количеством выигрышных сделок, а объемом потерь при убыточных сделках. Это означает, что даже одна успешная сделка может перекрыть несколько убыточных, если риски контролируются.

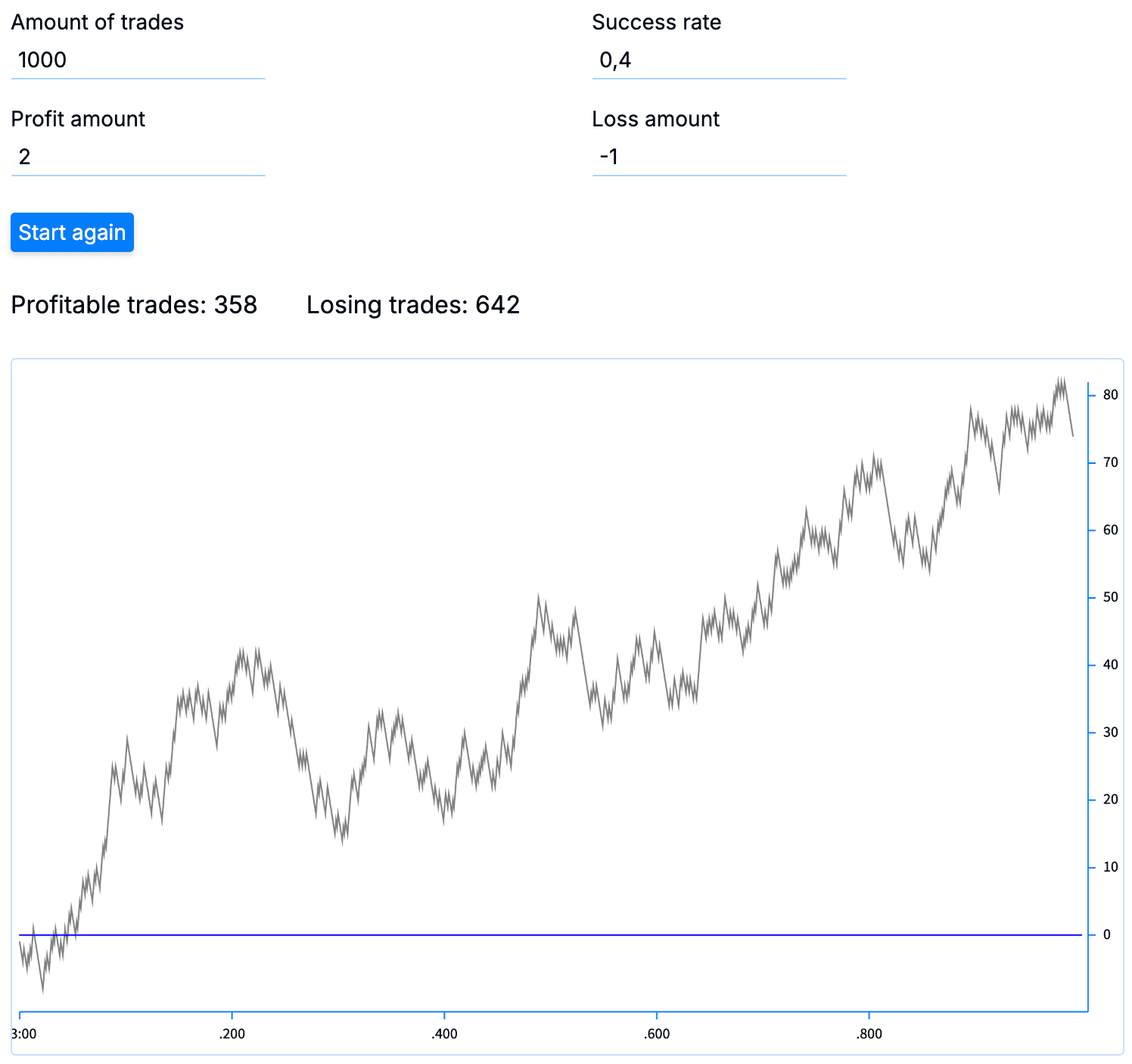

Это называется - соотношение риск/прибыль. Давай для наглядности посмотрим статистическую модель в которой у нас:

- риск на позицию 1 доллар

- доходность на позицию 2 доллара

- для симуляции возьмем дистанцию - 1000 сделок

- и допустим наша стратегия даст нам 40% (0,4) успешных сделок

Наша статистическая модель сгенерировала нам результат:

- убыточных позицих 642

- прибыльных позиций 358

Итоговый результат плюс 74 доллара. Давайте улучшим наше соотношение.

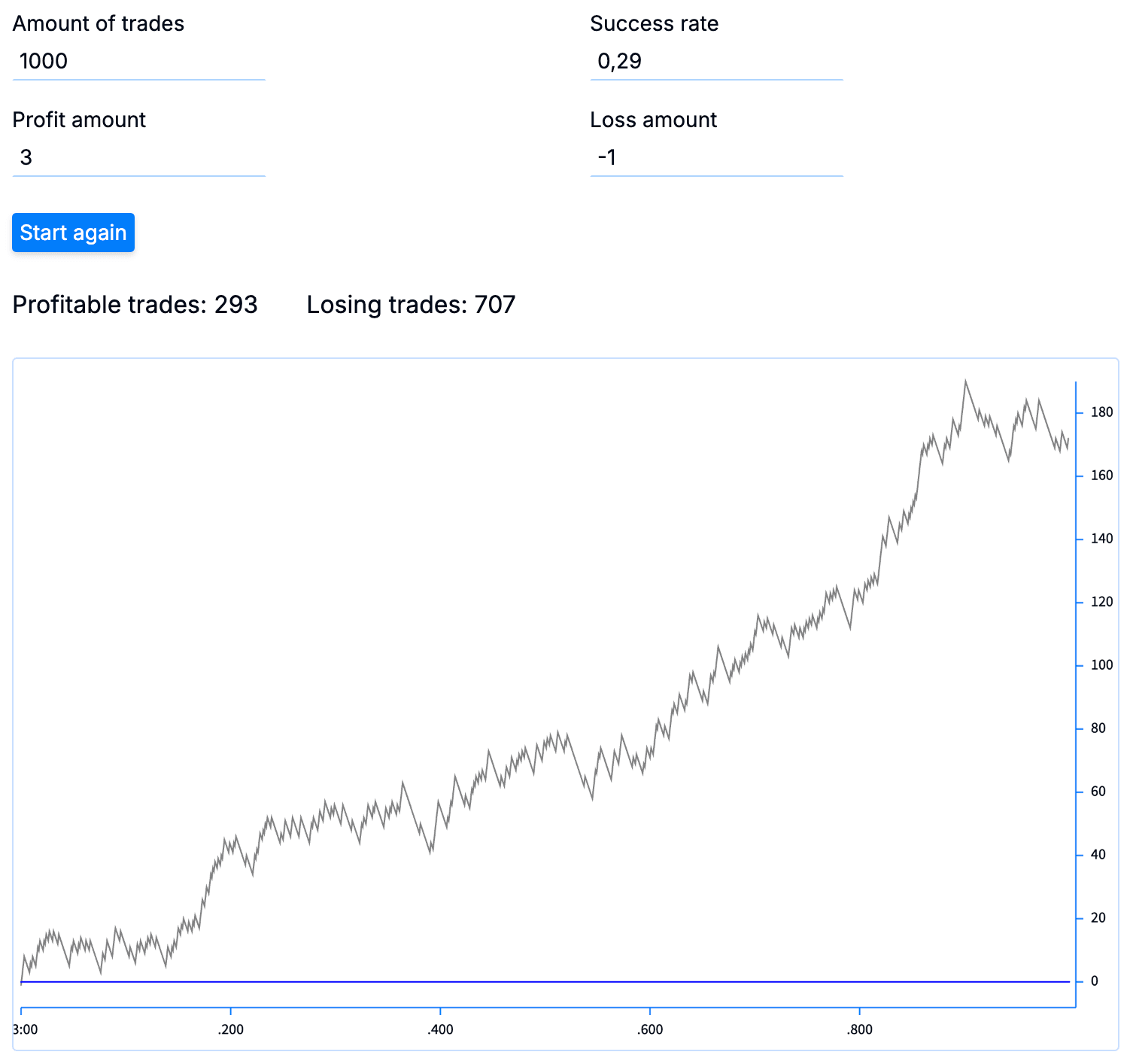

Увеличиваем соотношение риск/прибыль до 1 к 3. Но за это увеличение мы заплатим уменьшением количества прибыльных позиций. Потому что за всё всегда надо платить. Допустим это будет 29% (0,29) прибыльных позиций.

Статистическая модель сгенерировала нам результат:

- убыточных позицих 707

- прибыльных позиций 293

Итоговый результат плюс 172 доллара. Прошу обратить внимание на график прибыли он не идеально ровный. Есть как рост так и снижение, но на дистанции плюс.

Какой вывод можно сделать?

Главное в трейдинге - это придерживаться стратегии и ограничивать риски, а не пытаться закрыть каждую сделку в плюс.

Каждая сделка на рынке должна быть не импульсивным решением, а частью четко прописанной стратегии.

Рекомендую самостоятельно изучить симулятор статистической модели.

Практический пример

Перед входом в позицию нужно еще раз себя спросить:

А эта идея открывается по стратегии?

А позиция подходит под все пункты из чеклиста стратегии?

Если ответы “да”, и формация классическая, тогда мы смело заходим в позицию. Если не классическая, но соответсвует чеклисту, то лучше зайти с поправкой на больший риск.

Классический пример

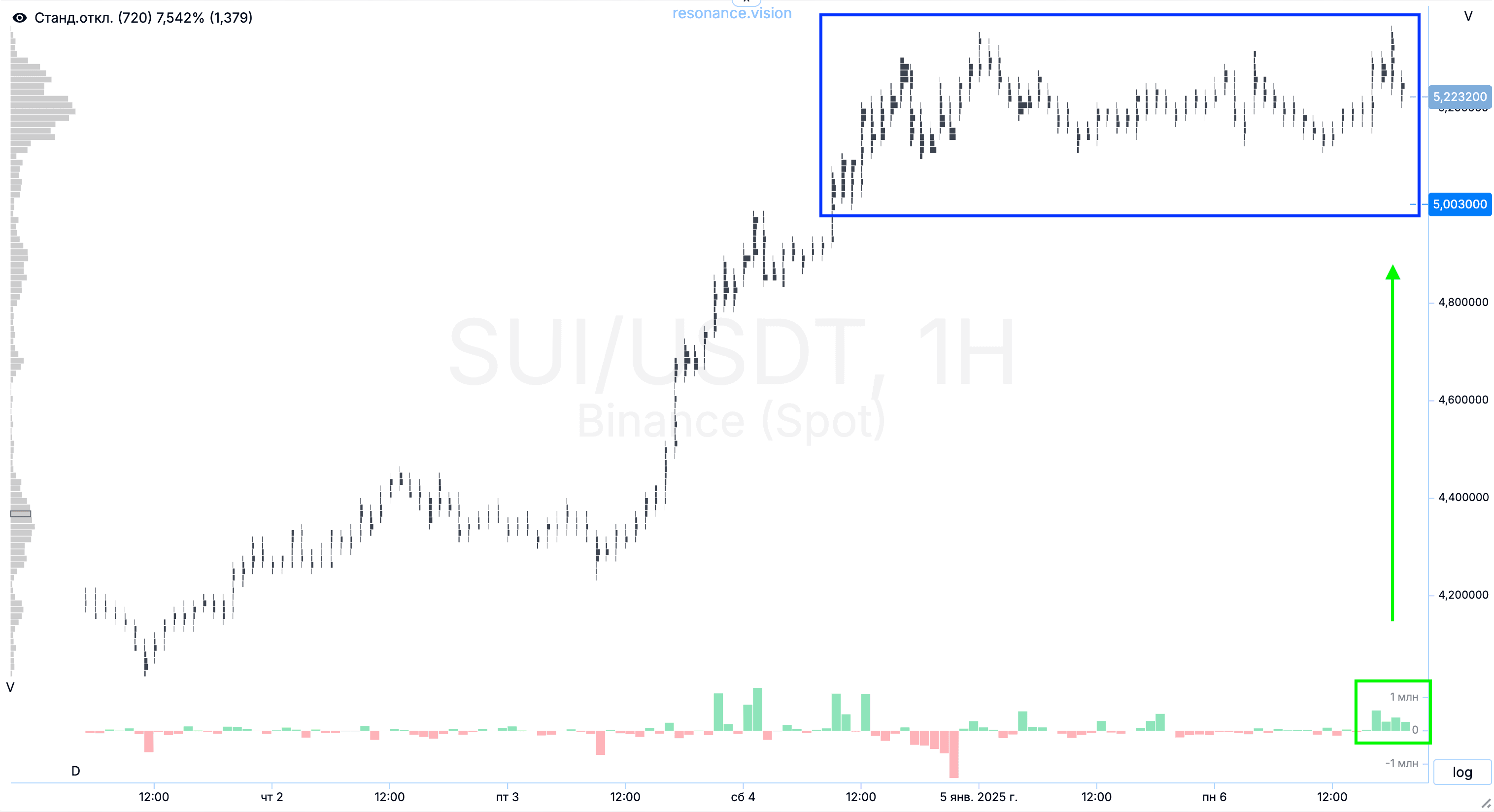

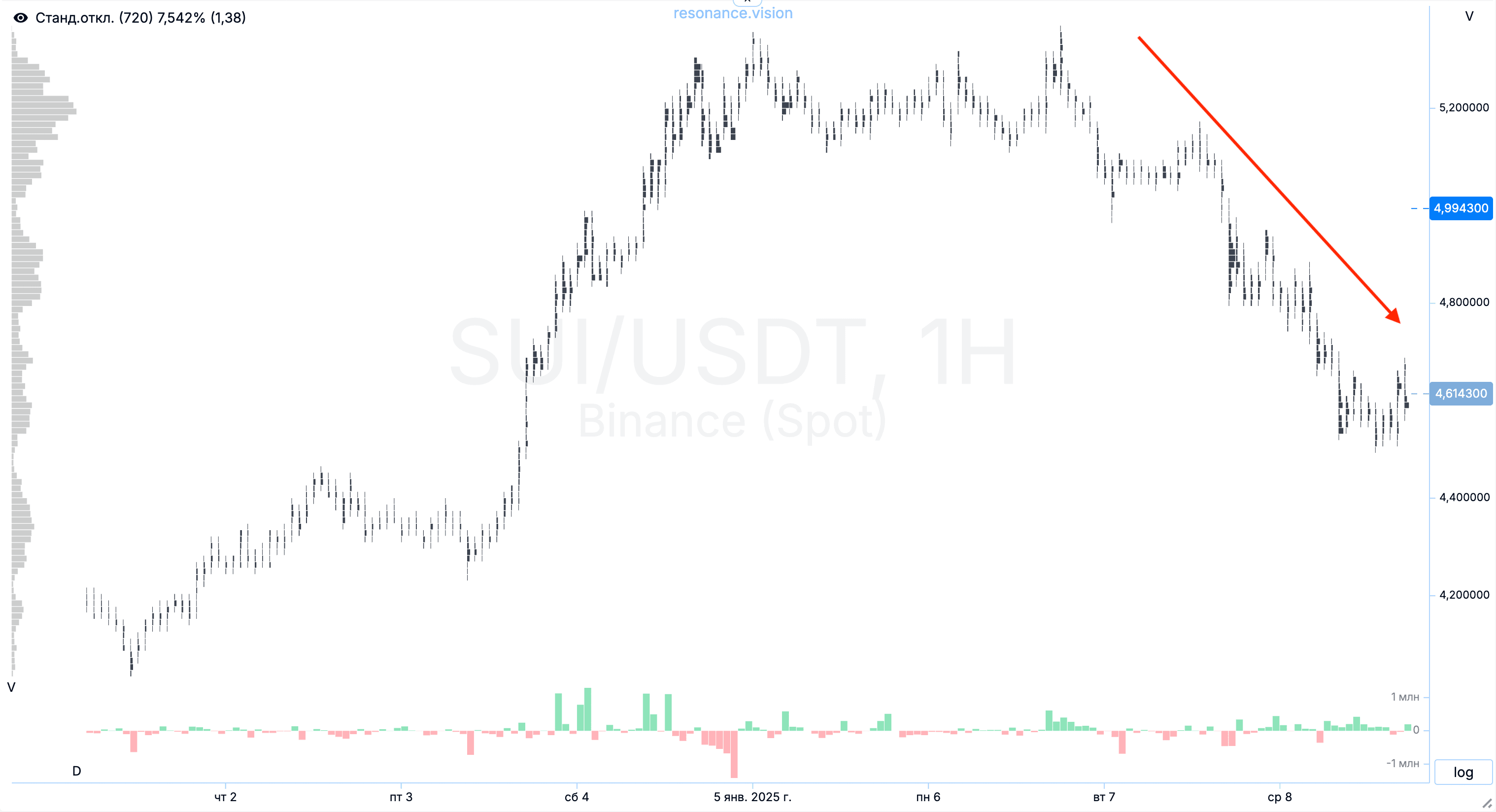

Монета SUI торгуемая к USDT

На графике видим классическую формацию, по направленной стратегии:

- Было восхождение цены

- Видим что на последних барах большие рыночные покупки перестали поднимать цену

- Видим на ценовых максимумах накопление объема

Обращаем внимание на стандартное отклонение за период 720 баров (сверху слева на графике). Видим что для этого таймфрейма 1 стд.откл - 7.5%.

Статистически стоп лосс для шорт позиции можно выставлять приблизительно на 7% выше текущей цены.

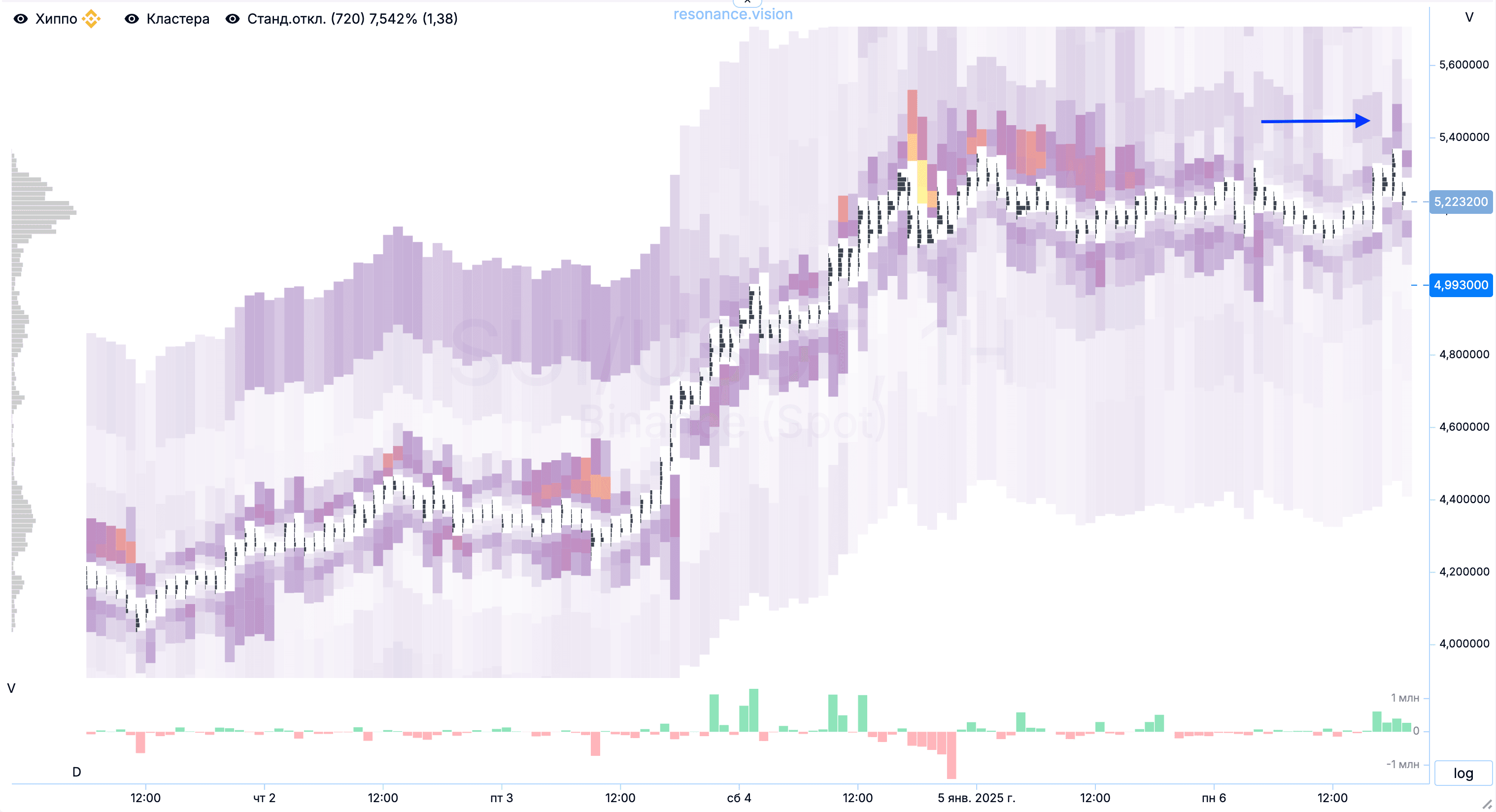

Но для оптимизации позиции воспользуемся тепловой картой.

Над второй вершиной (над последними барами) мы не наблюдаем супер больших лимитов, как над первой вершиной. Но видим скопление лимитов в районе цены 5,45 (порядка 4% от последней цены).

В случае если другие участники (шорт позиции) поставят стоп слишком близко и их начнёт закрывать, то маркет покупки могут подвинуть цену существенно высоко, и мы точно не знаем где именно маркет мейкер начнёт принимать эту “токсичную” ликвидность, потому лучшим вариантом будет поставить стоп лосс над этими лимитами. Что как раз равняется одному стандартному отклонению.

Когда мы открываем позицию мы не знаем какой будет результат. Именно поэтому наша задача внимательно проверить что бы будущая позиция проходила по чеклисту стратегии и важно соблюсти риски.

Неклассический пример (высокий риск)

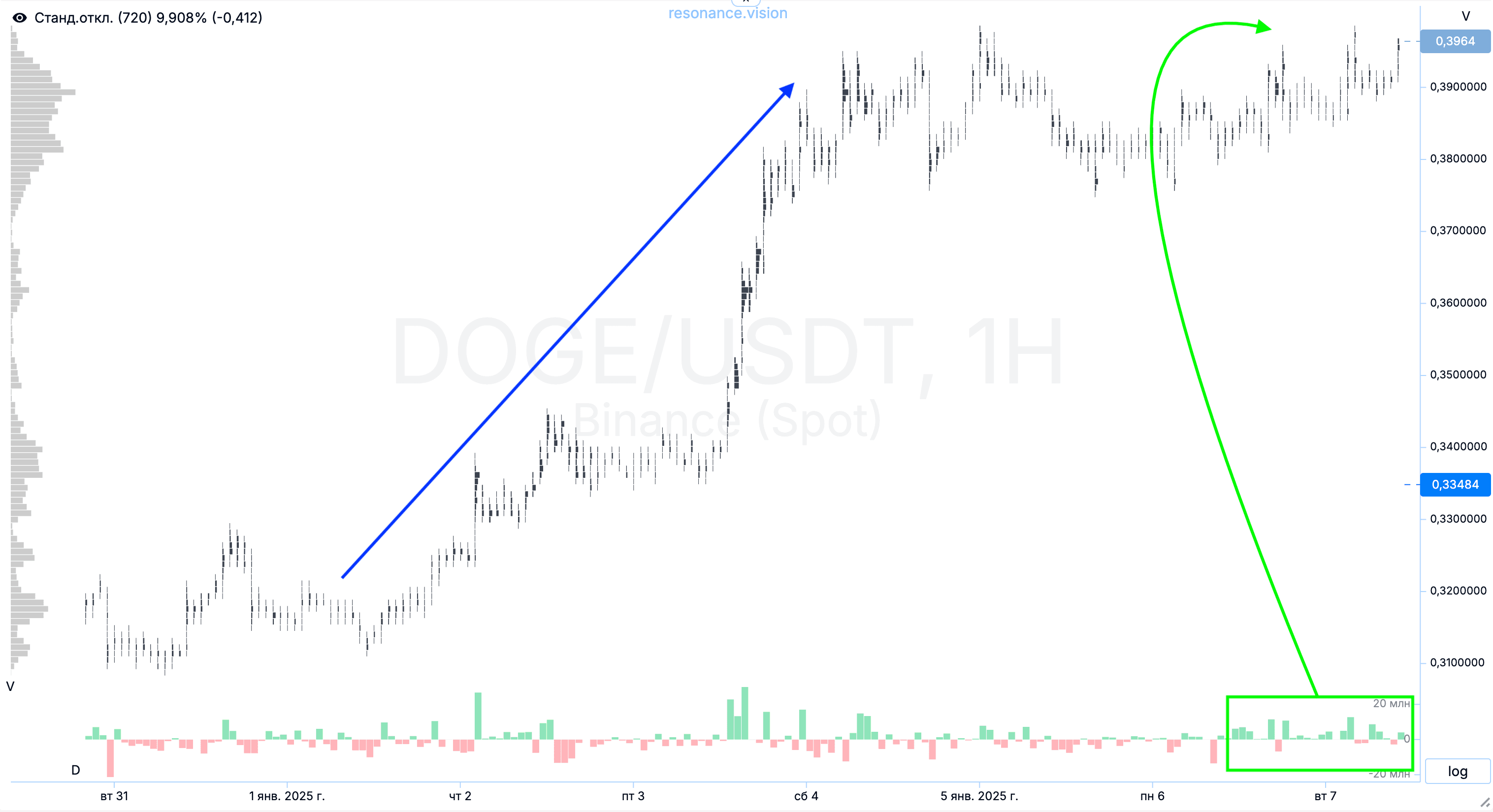

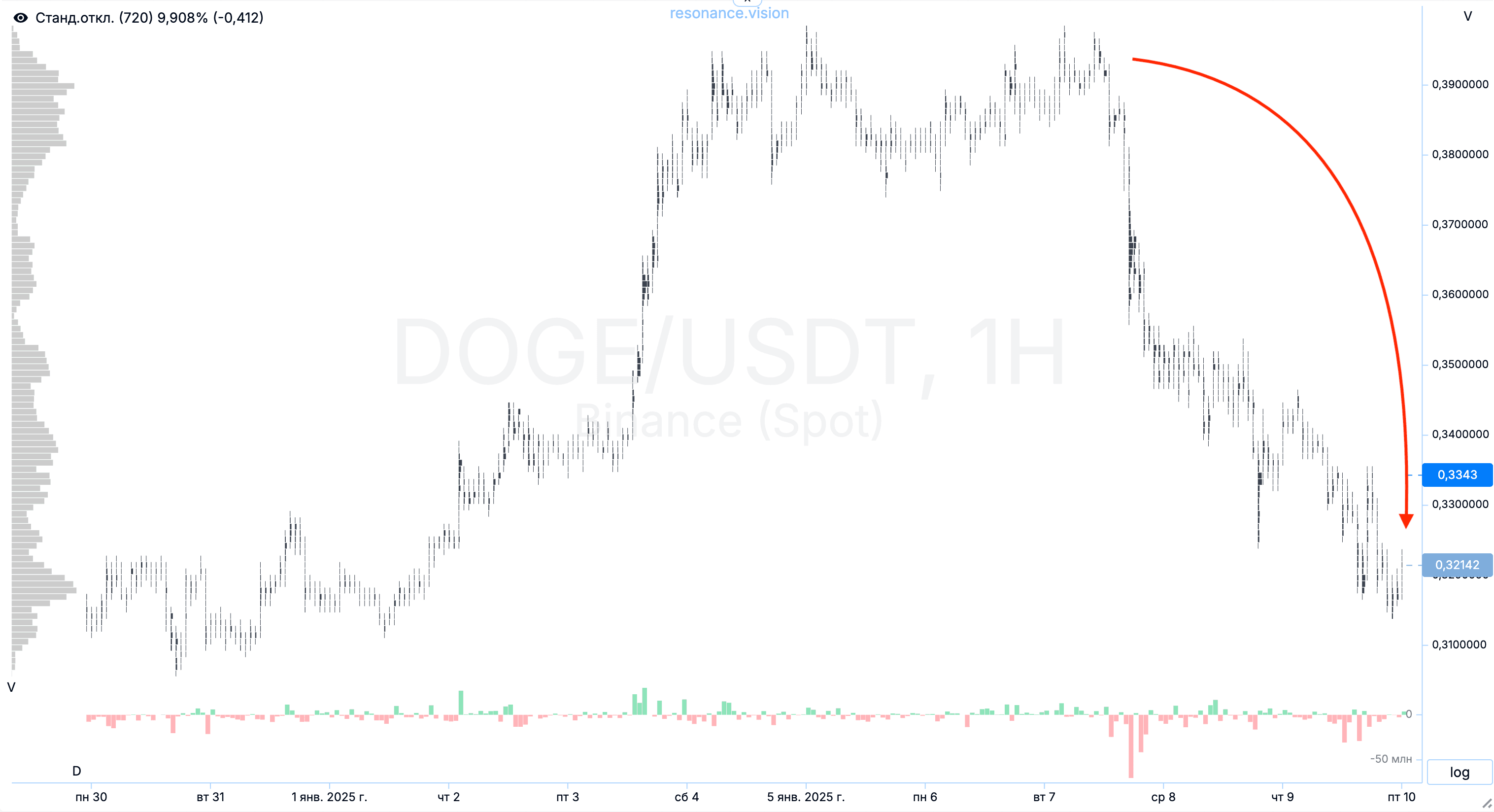

Монета DOGE торгуемая к USDT

На графике видим не классическую формацию, по направленной стратегии:

Было восхождение цены

Видим что на последних барах большие рыночные покупки перестали поднимать цену

Также мы не видим на ценовых максимумах накопление объема.

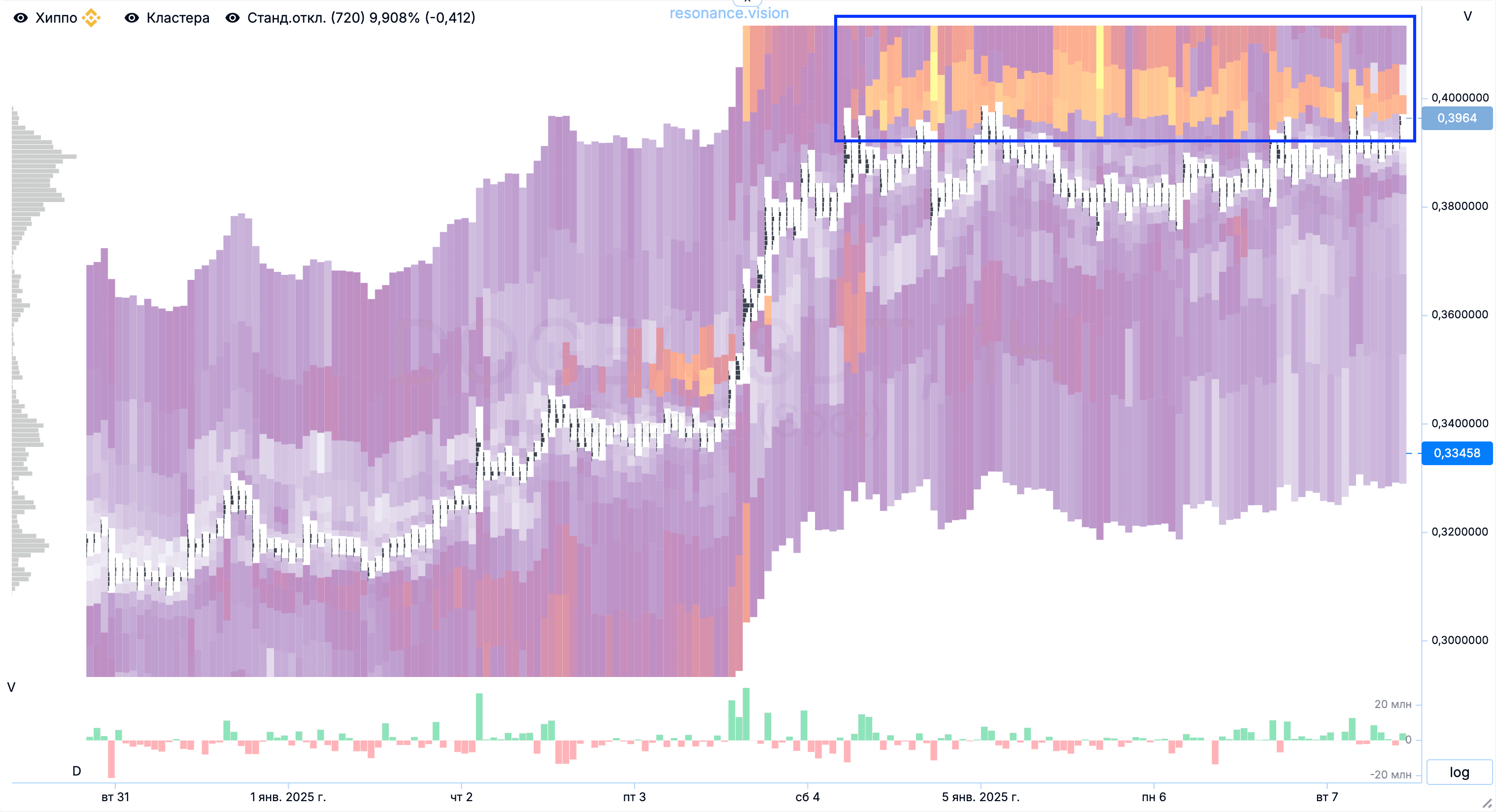

Не классической эту формацию делает то, что покупки продолжаются длительный период, и во время этого периода цена хоть и не обновляет максимум, но сохраняет восходящий потенциал только за счёт не заканчивающихся рыночных покупок. То есть, покупатели удерживают цену не ниже локального минимума в локальном диапазоне.

Эти признаки часто говорят нам о вероятном импульсном движении вверх.

Благодаря тепловой карте по объему, мы видим что рыночные покупки близко подошли к лимитным заявкам на продажу. Это хороший признак классической формации, но состояние дефицита и профицита определяется только рыночными участниками, то есть исполненными сделками.

Поэтому, данная позиция имеет повышенный риск.

Шаги по определению цены стоп лосс такие же как и в случае с классической формацией:

- Смотрим на размер стандартного отклонения

- Ставим стоп лосс за скопление лимитных заявок на продажу

Результат этой позиции такой же позитивный как и результат классической позиции. Отличия только в изначальных условиях.

Как рассчитать риск на позицию?

Знать что стабильный риск на дистанции поможет заработать - это важно.

Знать где поставить стоп лосс - это важно.

Теперь учимся считать объем на позицию, чтобы соблюдать риск.

В первую очередь нужно прочитать статью где показаны формулы для создания калькулятора который мы будем использовать далее - Рассчитать риск

Вводные данные:

- AUM (наш торговый капитал) - 1000 USDT

- Fail series (к-во убыточных сделок подряд) - 50 шт

- Risk (риск на позицию) - 20 USDT

- SL price % (расстояние до стоп лоса в процентах движения цены) - 7,5% (как пример с монетой SUI)

В калькуляторе заполняем нужные поля и получаем размер позиции - 259 USDT. А если нам нужно знать сколько денег пойдёт в позицию, тогда вписываем размер используемого плеча и получаем всего 10,39 USDT задействованных в позиции средств.

Теперь мы знаем, что наш риск на наш капитал всегда одинаковый, несмотря на то что сделки разные и движения цены тоже разные.

Заключение

Управление рисками — один из инструментов в трейдинге.

А анализ объемов и платформа Резонанс это инструмент с помощью которого можно улучшать качество поиска и отбора торговых идей.

Любой человек может получать прибыль с рынка, только при условии что будет соблюдать правила системно и постоянно.

Следи за новыми статьями в нашем телеграм канале.

Не нужно выдумывать сложных схем и искать "грааль". Используй инструменты платформы Resonance.

Регистрируйся по ссылке — получай бонус и начинай зарабатывать:

OKX | BingX | KuCoin.

Промокод TOPBLOG дает тебе 10% скидки на любой тарифный план Resonance.