Йди за китом: як мислить великий капітал і як діяти трейдеру

Дізнайтеся, хто такі кити на ринку криптовалют, як відстежувати їхні дії та як використати їхні стратегії для власного прибутку.

Зміст

Йди за китом: як мислить великий капітал і як діяти трейдеру

Вступ

У світі криптовалют слово кити вже стало звичним. Водночас багато трейдерів не до кінця розуміють, хто це насправді, як вони діють і як їхні кроки можна використовувати на свою користь.

👉 У цій статті ми розберемо:

- хто такі кити у криптовалютах;

- як вони впливають на ціни;

- чому їхні стратегії відрізняються від дій інших учасників ринку;

- як відстежувати активність китів;

- та як заробляти разом із ними.

Хто такі кити на ринку криптовалют?

Будь-який учасник ринку прагне одного — примножити свої активи. Це природно, адже втрачати значні суми свідомо ніхто не хоче.

Однак кити мислять зовсім інакше, ніж більшість трейдерів. Їхні рішення базуються на масштабних розрахунках і довгострокових стратегіях, про які ми поговоримо далі.

Кити — це учасники ринку, які володіють значними об’ємами активів і завдяки цьому мають реальну силу впливати на тренди, керувати ліквідністю та витримувати довгострокові збитки заради стратегічних цілей. Вони можуть довго нарощувати позиції або, навпаки, поступово виходити з них без паніки, щоб не зрушити ринок занадто різко.

До китів зазвичай належать не тільки окремі інвестори з великим капіталом, а й:

- великі інвестиційні фонди;

- хедж-фонди;

- венчурні компанії;

- майнінгові пули;

- великі криптобіржі з власними запасами монет.

Такі структури часто управляють сотнями мільйонів або навіть мільярдами доларів. Їхні дії зазвичай сплановані заздалегідь і підкріплені чіткими стратегіями управління ризиками.

Іноді роль кита може виконувати і група невеликих трейдерів, які обʼєднуються, щоб діяти як єдиний потужний учасник. У будь-якому разі кит — це той, хто має достатній об’єм активів, аби суттєво впливати на баланс попиту і пропозиції.

При цьому варто розуміти, що таких великих учасників на ринку чимало, і кожен із них має власні стратегії, часові горизонти й об’єми капіталу. Не можна сказати, що всі кити тільки маніпулюють — вони різні за стилем і мотивацією.

Як кити впливають на ринок криптовалют?

Великі учасники впливають на ринок через свою здатність оперувати величезними об’ємами. Це дає їм змогу:

- рухати ціну, скуповуючи чи продаючи монети великими об’ємами;

- створювати дефіцит або профіцит, впливаючи на ліквідність;

- маніпулювати емоціями трейдерів, змушуючи їх продавати або купувати у невигідний момент (мабуть, ви чули про спуфінг);

- утримувати позиції набагато довше, ніж це може дозволити собі невеликий інвестор, просто «пересиджуючи» просадки.

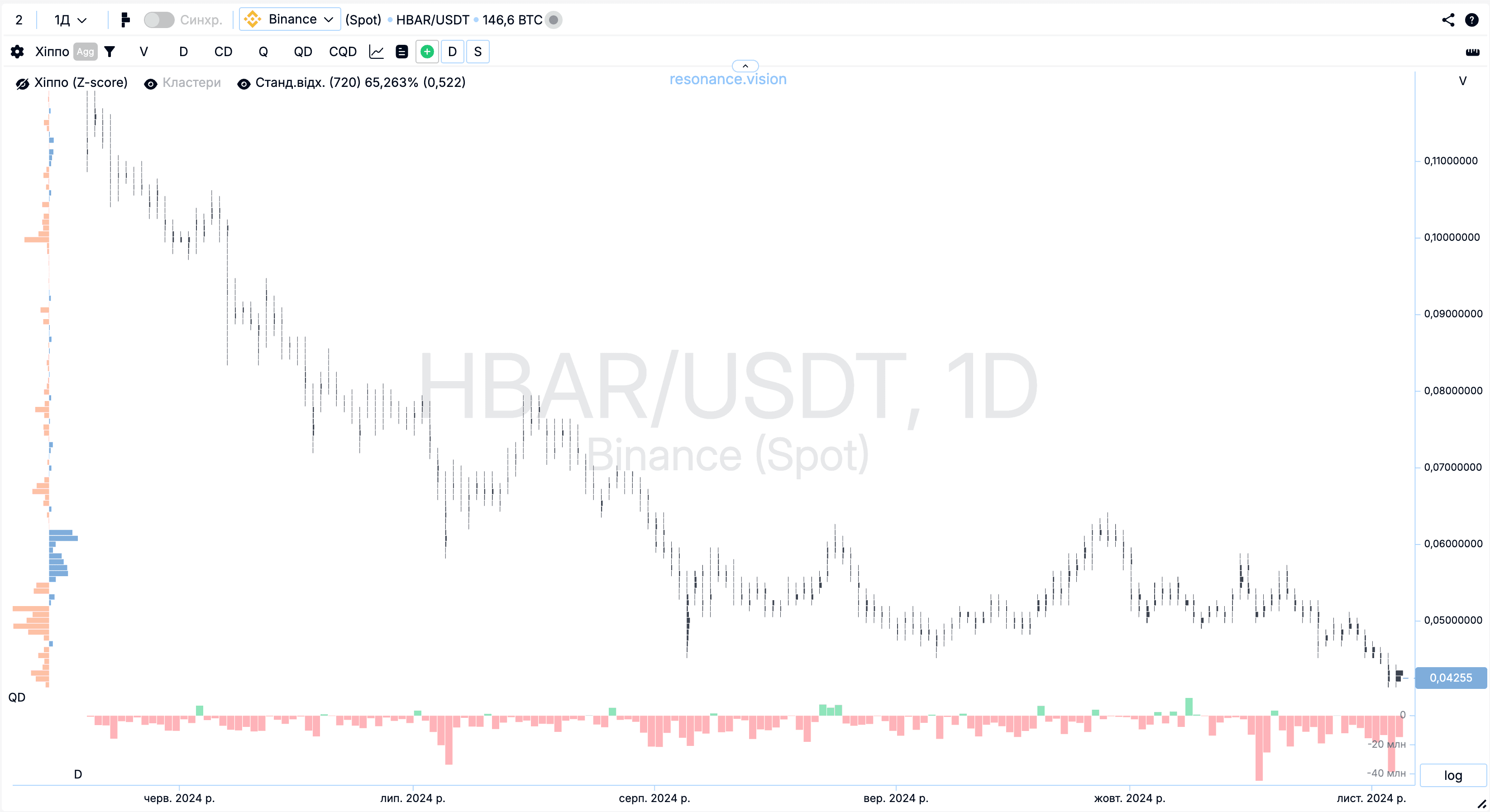

І щоб побачити наочно вплив великого капіталу на ринок, розглянемо приклад створення дефіцитного стану великими гравцями на монеті HBAR:

- ціна знижувалась від тиском продажів (ділянка 1)

- великі об’єми продажів перестали впливати на ціну значною мірою (ділянка 2)

- сформувалась зона накопичення позиції великими учасниками ринку (ділянка 3)

Примітка:

Зона накопичення — це ціновий діапазон, у якому протягом певного часу великий гравець або група учасників поступово набирають позиції, скуповуючи актив без різких цінових рухів.

Головна ознака такої зони — ціна довго перебуває у вузькому діапазоні при зростаючих об’ємах, без яскраво вираженого тренду. Це свідчить, що хтось систематично акумулює великі об’єми, приховуючи свою активність, щоб не зрушити ринок різко вгору чи вниз.

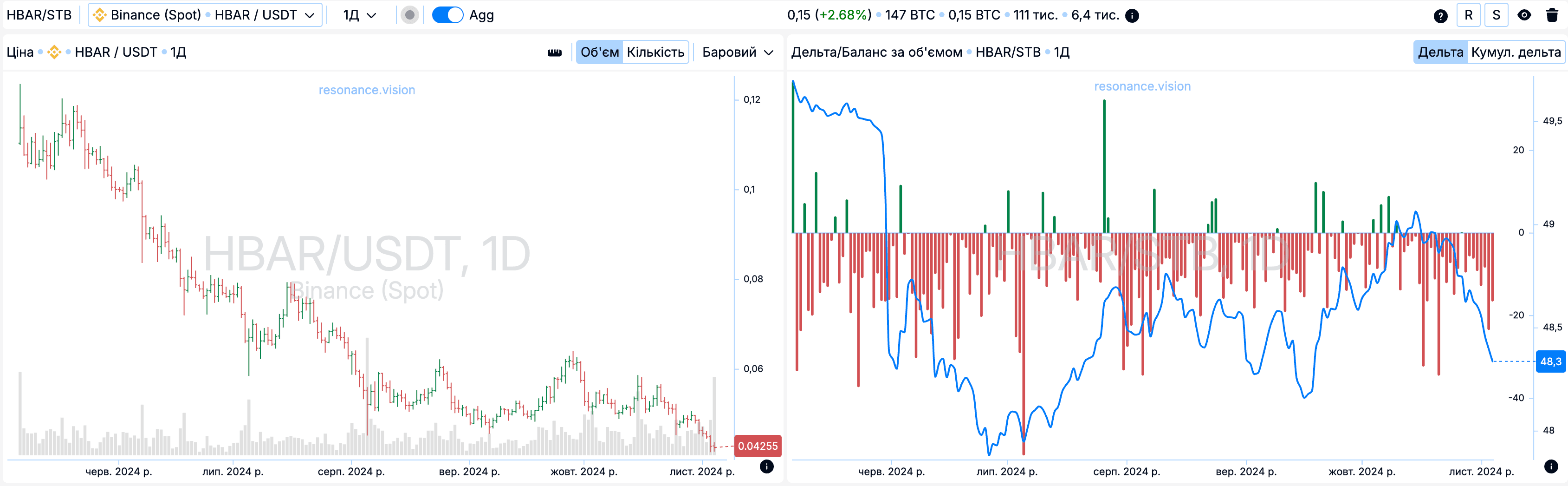

За агрегованими даними дельта/баланс у дешборді бачимо, що переважали рикові продажі (червоні стовпчики дельти), але суттєвого впливу на рух ціни вони вже не мали:

У цьому випадку накопичення відбулося завдяки тому, що великий капітал приймав у свої лімітні ордери потік ринкових продажів.

Зверніть увагу, що це був доволі таки тривалий проміжок часу - близько 3 місяців. Впродовж цього періоду сформувався відносно вузький ціновий діапазон, у межах якого так звані кити змогли набрати позиції.

Чому кажемо “відносно” вузький? Бо для скальперів або дейтрейдерів коливання ціни на 40% угору-вниз уже виглядає надзвичайно великим, тоді як для інвесторів із багатомільйонними портфелями це лише робочий коридор. Їм головне — набрати потрібний об’єм монет за прийнятною ціною, навіть якщо цей діапазон сягає кількох десятків відсотків.

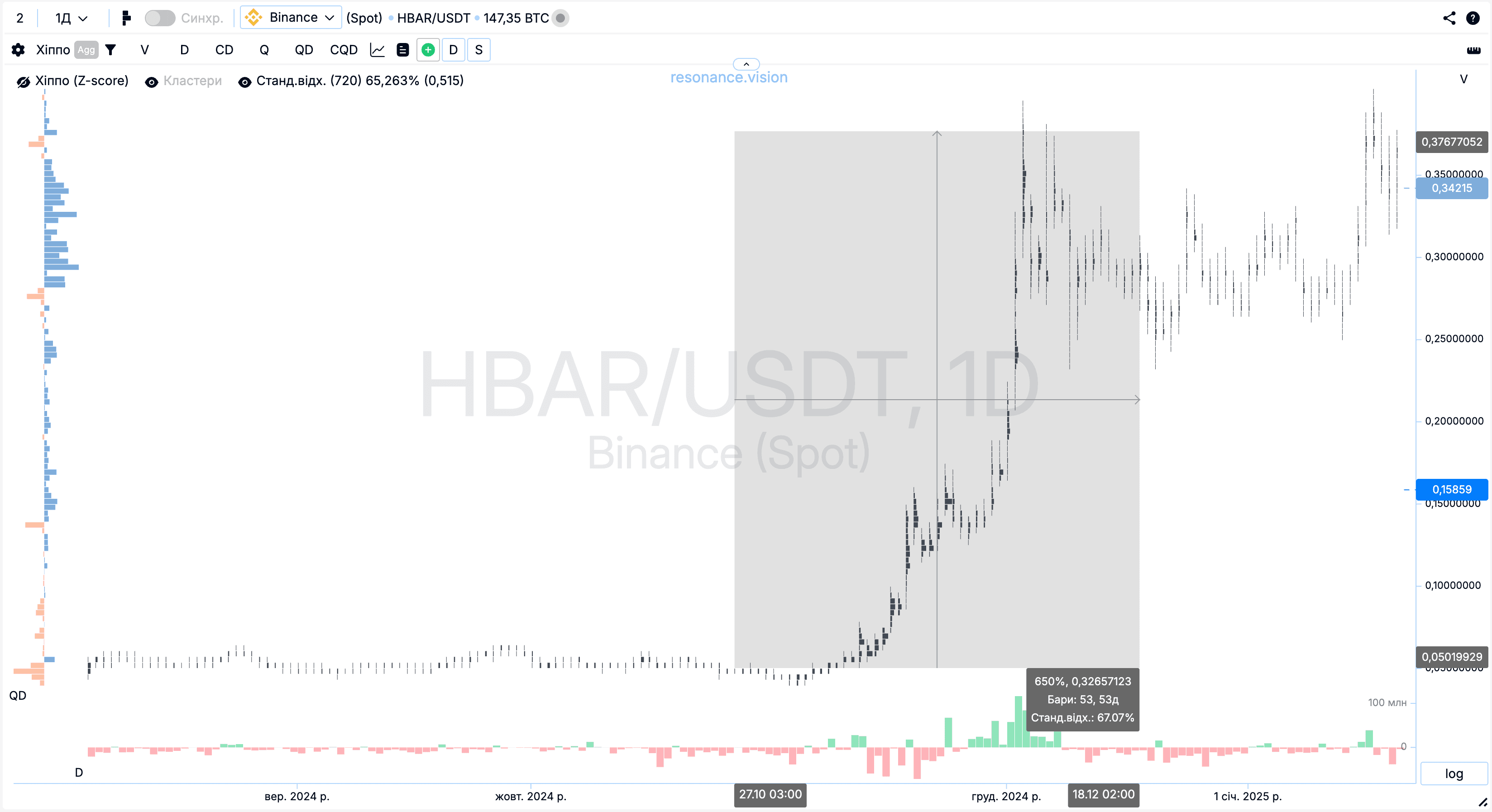

Тепер поглянемо на результат: після накопичення та створення дефіциту пропозиції ціна зросла на 650%. Якщо відкинути сам діапазон накопичення, то чистий прибуток склав би приблизно 600%. Але це стало можливим тільки тому, що кити спершу створили дефіцит, скуповуючи монети і блокуючи пропозицію.

Вражає, чи не так? Як дізнатись про крайні стани ринку ви можете в статті “Як визначити дефіцит чи профіцит?”

Чому дії китів відрізняються від дій трейдерів?

- Ліквідність

Кити завжди обмежені ліквідністю — їм важко зайти у позицію повністю за один клік, тому вони купують або продають частинами. Це дозволяє уникати різких стрибків ціни. До речі, в Університеті Резонанс є симулятор великого учасника ринку. З його допомогою ти можеш на деякий час стати китом і спробувати вплинути на ціну своїм капіталом. Це відмінний спосіб зрозуміти, чому великі об’єми змушують діяти обережно, як набираються великі позиції, і чому кити завжди думають на кілька кроків уперед, коли розподіляють свій капітал.

Такий практичний досвід дозволить краще читати ринок і не робити тих самих помилок, які допускають трейдери, не враховуючи вплив великих грошей. - Час

Великі гравці мислять в довгостроковій перспективі. Їм не потрібно забирати прибуток через день чи тиждень — вони можуть чекати роками доки ціна досягне встановлених цілей. А ось трейдер з відносно невеликим капіталом може дозволити собі торгувати як заманеться: починаючи від короткострокових спекуляцій і закінчуючи довгостроковим інвестуванням. У нього більше гнучкості, адже невеликі об’єми не впливають на ринок і дозволяють увійти чи вийти практично миттєво.

Пересічний трейдер може експериментувати зі стратегіями, швидко змінювати напрямок торгівлі та навіть заходити в дуже ризиковані угоди без серйозної загрози «обвалити» ринок своїм ордером. Саме ця легкість руху — одна з головних переваг невеликих учасників ринку. - Ризик

Кити можуть одночасно інвестувати у багато активів, розподіляючи ризики, чого роздрібні трейдери зазвичай дозволити собі не можуть, тому що якщо у тебе невеликий капітал, то будь-яка його диверсифікація різко зменшує розмір кожної окремої позиції, а отже — потенційний прибуток.

Крім того, учасники ринку з невеликими рахунками часто потребують швидкого результату, щоб покрити щоденні витрати або досягти поточних фінансові цілі, тому трейдери змушені ризикувати більшою часткою депозиту у кожній угоді. Кити ж, маючи багатомільйонні портфелі, можуть інвестувати частинами, хеджувати ризики та чекати довгострокового відновлення ринку без загрози збанкрутувати.

Як відстежувати дії китів?

Відслідковувати активність великих гравців реально — і це одна з найсильніших стратегій для трейдера: йти разом із великим капіталом.

По суті, це стратегія аналізу, що базується на виявленні великих проторгованих об’ємів та їх впливу на рух ціни. Тобто, аналізувати розподіл ліквідності, який видає наміри китів. Замість того, щоб намагатися передбачати ринок за допомогою індикаторів чи новин, трейдер фокусується на тому, куди прямують великі гроші.

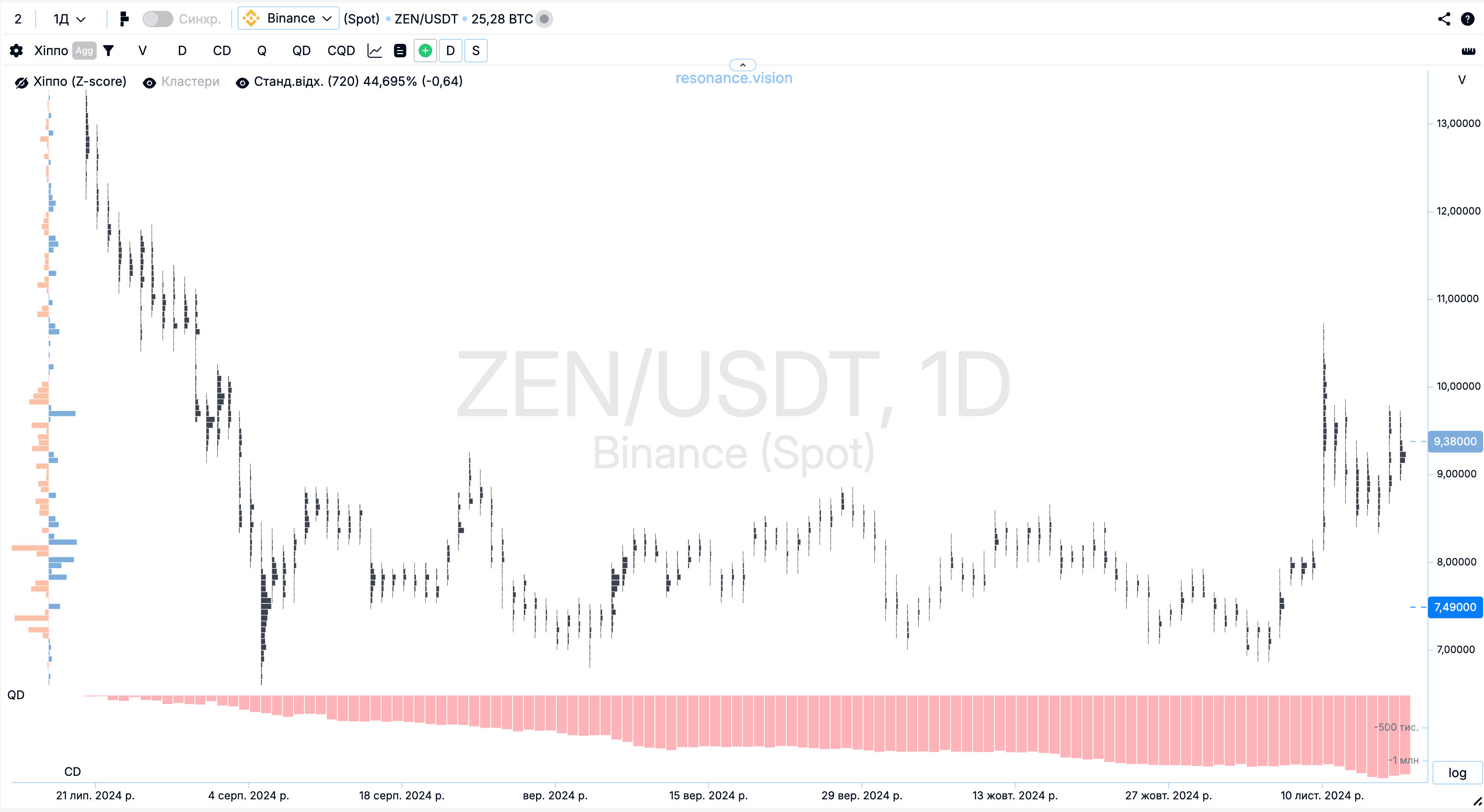

Розглянемо на прикладі монети ZEN:

Як і в попередньому прикладі, після зниження ціна зупинилася і почала торгуватися у певному коридорі. Так званий боковик. По кумулятивній дельті було видно, що цьому ціновому діапазоні переважали продажі. Це підтверджує і горизонтальна дельта. При цьому на тепловій карті можна побачити як на кожному зниженні ціни покупці підставляли великі ліміти, стримуючи продавців і не даючи їм опукати ціну на монету нижче.

Таким чином ми бачимо класичну картину накопичення позиції великими інвесторами:

- продавці скидують монету за ринковою ціною

- інвестори методично приймають цей об’єм у свої ліміти,

- таким чином формується дефіцит пропозиції на майбутнє.

Цей сценарій часто сигналізує про підготовку великого учасника до подальшого руху.

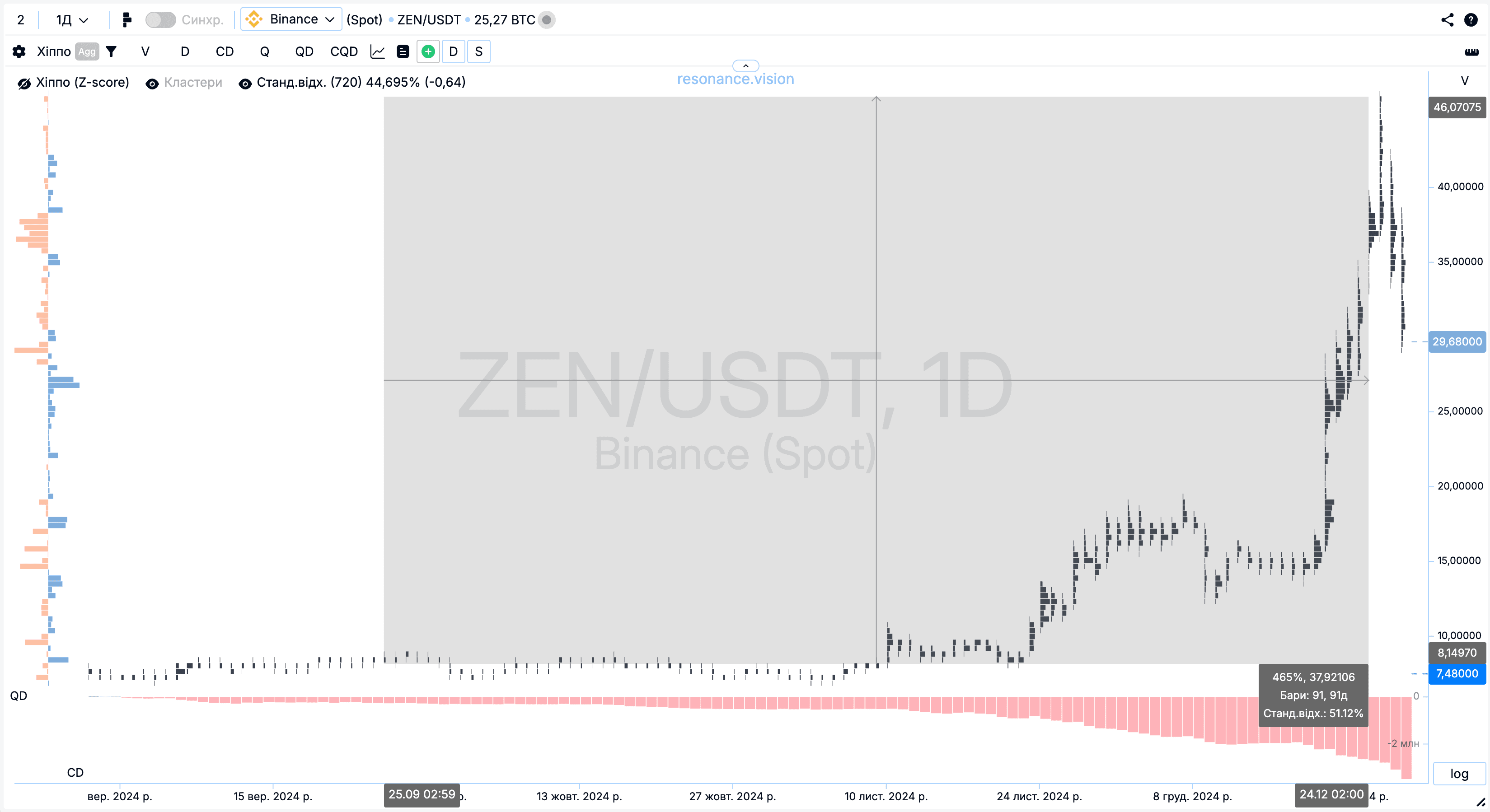

І, як результат, - зростання на 460% після завершення накопичення:

Як ви бачите, крупні інвестори можуть своїм великим капіталом формувати тренди. Тому, якщо ви навчитеся розпізнавати їхні сліди, то зможете приєднатися до руху на ранніх етапах і отримати вагому перевагу над більшістю ринку.

Це не гарантує стовідсоткової перемоги, але значно підвищує шанси працювати в правильному напрямку разом із найсильнішими учасниками ринку.

Як заробляти разом із китами?

Замість того, щоб намагатися плисти проти течії, трейдеру або інвестору з відносно невеликим депозитом значно розумніше стати на бік великого капіталу.

Якщо ви бачите, що кити акумулюють позиції, набираючи об’єм або навпаки, вже фіксують прибуток, то набагато ефективніше приєднатися до цього руху, ніж намагатися плисти проти течії.

Це означає:

- користуватись аналітичними інструментами що допомагають визначити стани дефіциту та профіциту;

- шукати накопичення позицій великими учасниками ринку;

- уникати панічних угод та мати власну систему керування ризиками;

- мислити середньо- та довгостроково.

Якщо ви зрозумієте логіку китів — зможете заробляти на хвилі, яку вони створюють.

Щоб побачити дії великого капіталу, вам необхідні якісні аналітичні інструменти на основі логіки механіки ринку, а не просто цінових індикаторів.

Адже ціна — це вже наслідок, тоді як першопричиною трендового руху є ліквідність та баланс попиту і пропозиції. Саме тому варто використовувати:

- кластерні графіки — дозволяють бачити, де скупчуються великі ордери;

- теплові карти — показують ліміти та аномальні об’єми;

- скрінери та пошуковики — допомагають швидко знаходити монети із незвичайною активністю;

- аналітичні дешборди - дають комплексну картину стану ринку, об’єднуючи інформацію про об’єми, дельту, лімітну активність, баланс по ринку в цілому та по окремих монетах в єдиному робочому просторі.

Такі інструменти допомагають бачити не лише напрям руху ціни, а його причини та справжню силу, і вчасно реагувати на сигнали, які залишає великий капітал. Тільки завдяки такому багаторівневому підходу можна не просто здогадуватися про наміри великих гравців, а справді слідувати за ними і використовувати їхню стратегію у власних інтересах.

Такий підхід дає одразу кілька переваг:

- високу ймовірність стійкого тренду;

- гарну ліквідність, що дозволить відкрити/закрити з угоду без збитків;

- психологічну впевненість, що ви дієте у напрямку, який підтримує великий учасник.

Головне — вміти правильно інтерпретувати ринкові дані й перевіряти кілька джерел одночасно (наприклад, оцінювати дані на різних біржах), щоб не потрапляти на фейкові сигнали.

Якщо ж ви ще не розібрались з аналізом попиту та пропозиції, то варто пройти навчання, в якому детально описують головні принципи аналізу криптовалют, що працюють на будь-яких таймфреймах.

Ринок не завжди передбачуваний, але якщо ви рухаєтесь в фарватері великого капіталу, ваша торгівля стає набагато надійнішою.

Чи кити завжди заробляють?

Це популярний міф, що кити ніколи не програють. Насправді великі гравці так само можуть потрапляти у збитки. Єдина різниця: вони готові і мають ресурс перечекати тимчасові збитки або довгі періоди просадки заради масштабного прибутку. Їхня стратегія не обмежується швидкими угодами: це цілий комплекс управління ризиками, ліквідністю та мислення в довгостроковій перспективі.

Саме тому великі інвестори часто формують позиції поступово, обережно, контролюючи об’єм і розподіляючи входи.

Приклад із традиційного ринку: Воррен Баффет міг сидіти в багатомільярдних збитках роками, перш ніж його позиції принесли прибуток.

Висновок

Крипторинок — це середовище, у якому в більшості випадків великі гравці задають напрямок і темп розвитку тренду. Вони можуть значно впливати на попит і пропозицію. Але замість того, щоб боятися їхніх дій, ви можете зробити їх своїми союзниками.

Якщо ви навчитесь бачити їхні кроки, відстежувати об’єми та правильно реагувати на дії великих учасників ринку — ви отримаєте реальні переваги на крипторинку. Всі необхідні аналітичні інструменти вже є на платформі Резонанс. Головне - навчитись правильно ними користуватись, мати стратегії аналізу і реалізації торгових ідей та дотримуватись ризик-менеджменту.

Обирайте правильну сторону і рухайтесь упевнено — ринок дає заробити тим, хто розуміє його механіку і готовий діяти!

Стеж за новими статтями у нашому телеграм каналі.

Не потрібно вигадувати складних схем та шукати "грааль". Використовуйте інструменти платформи Resonance.

Реєструйся за посиланням - отримуй бонус і починай заробляти:

OKX | BingX | KuCoin.

Промокод TOPBLOG дає тобі 10% знижки на будь-який тарифний план Resonance.