Стратегия важна, но риски важнее

Стратегия приносит прибыль, но именно управление рисками сохраняет депозит: разбираем, как ставить стоп-лоссы и контролировать объём позиции, чтобы торговать в плюс стабильно.

Содержание

Запомни, а лучше запиши:

- Риск может принимать разный вид или форму, но он никогда никуда не уходит

- Нет инвесторов, которые всегда правы.

Поэтому, мы что будем делать? Считать!

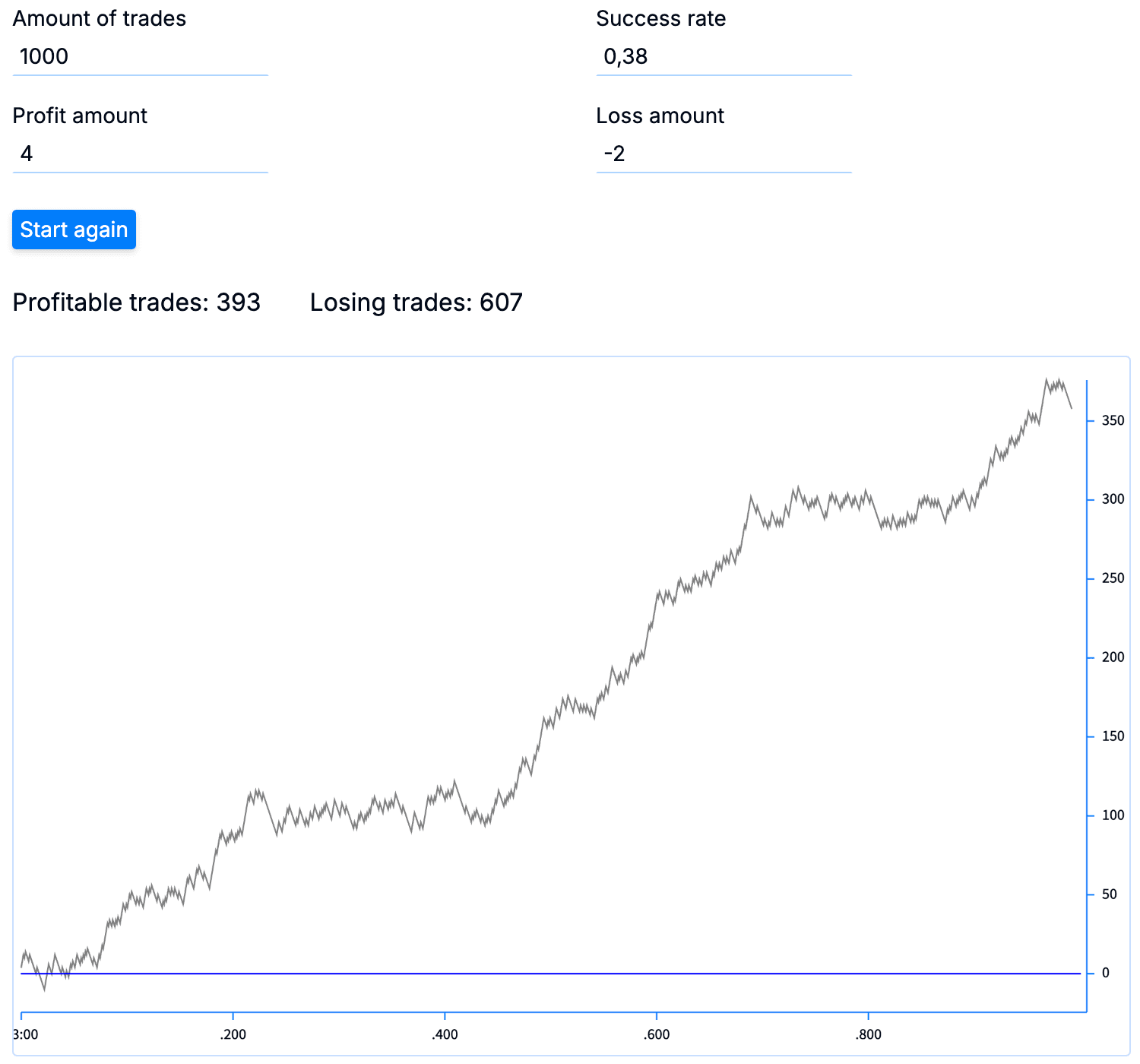

Трейдер Уоррен

У трейдера Уоррена было 3 доллара, он открыл 3 сделки с риском на каждую сделку 1 доллар. И прибыль он будет фиксировать когда она будет равняться двум долларам.

Через 1 день Уоррен получил результат по всем сделкам.

Две сделки ушло в минус. Одна сделка дала прибыль.

У трейдера Уоррена снова 3 доллара. Почему?

Допустим 1 доллар риска равен 1% движения цены.

В этот 1% риска входит:

- 0.05% это комиссия биржи за открытие сделки

- 0.05% это комиссия биржи за закрытие сделки

- 0.15% это поправка на ликвидность и волатильность монеты

- 0.75% это ценовая разница

Получается что риск Уоррена это не 1% движения цены, а всего 0.75%.

Прибыль Уоррена, по одной из сделок - составила 2 с копейками доллара.

Соотношение риск/прибыль было 1 к 2.

Но Уоррен сильно рискует, ведь три убыточные сделки подряд это вполне реально.

Поэтому, Уоррен берёт 100 долларов, и начинает торговать по стратегии. И с меньшими рисками.

Он закладывает риск - 50 убыточных сделок подряд, это конечно теоретически возможно, но на практике это трудно достижимо если у тебя есть стратегия и ты её придерживаешься.

Уоррен открывает и закрывает по 5 сделок в день. На протяжении одного года. С перерывами на выходные и отпуск.

За один год Уоррен совершает 1000 сделок.

За этот 1 год Уоррен заработал 358 долларов прибыли, что равняется 358% годовых к его депозиту. Уоррен заработал больше чем… Уоррен заработал очень много!

У Уоррена были убыточные сделки.

Много убыточных, 607 убыточных сделок из 1000 он закрыл в минус 2 доллара.

Только задумайся, Уоррен имел на счету всего 100 долларов, а за год суммарно он потерял 1214 доллара! И при этом он остался в плюсе на 358 доллара!

Даже не нарушая риски.

Если хочешь посмотреть другие “тысячу сделок Уоррена”, переходи в симулятор.

Считаем риски на практике

По примеру Уоррена создаём гугл таблицу и создаём такие колонки:

- AUM, $ - assets under management - наш капитал

- Fail series - к-во убыточных сделок подряд

- Risk $ - наш риск в долларах

- SL price % - расстояние до стоп лоса

- Position, $ - общая стоимость позиции

- Leverage - плечо

- Margin - итоговый объем денег на позицию, который мы вписываем на бирже, при открытии позиции

Заполняем ячейки:

- AUM - это просто цифра депозита

- Fail series - это просто число

- Risk $ - считаем как =A2/B2

- SL price % - это просто число, процент движения цены до стоп лосса

- Position, $ - считаем как =C2*100/(D2+0,2) где 0.2 это наша поправка на комиссию и волатильность

- Leverage - это просто число, плечо которое даёт биржа

- Margin - считаем как =E2/F2

А теперь давай поднимем наши шансы на успех с помощью объективных данных.

Ищем торговую идею

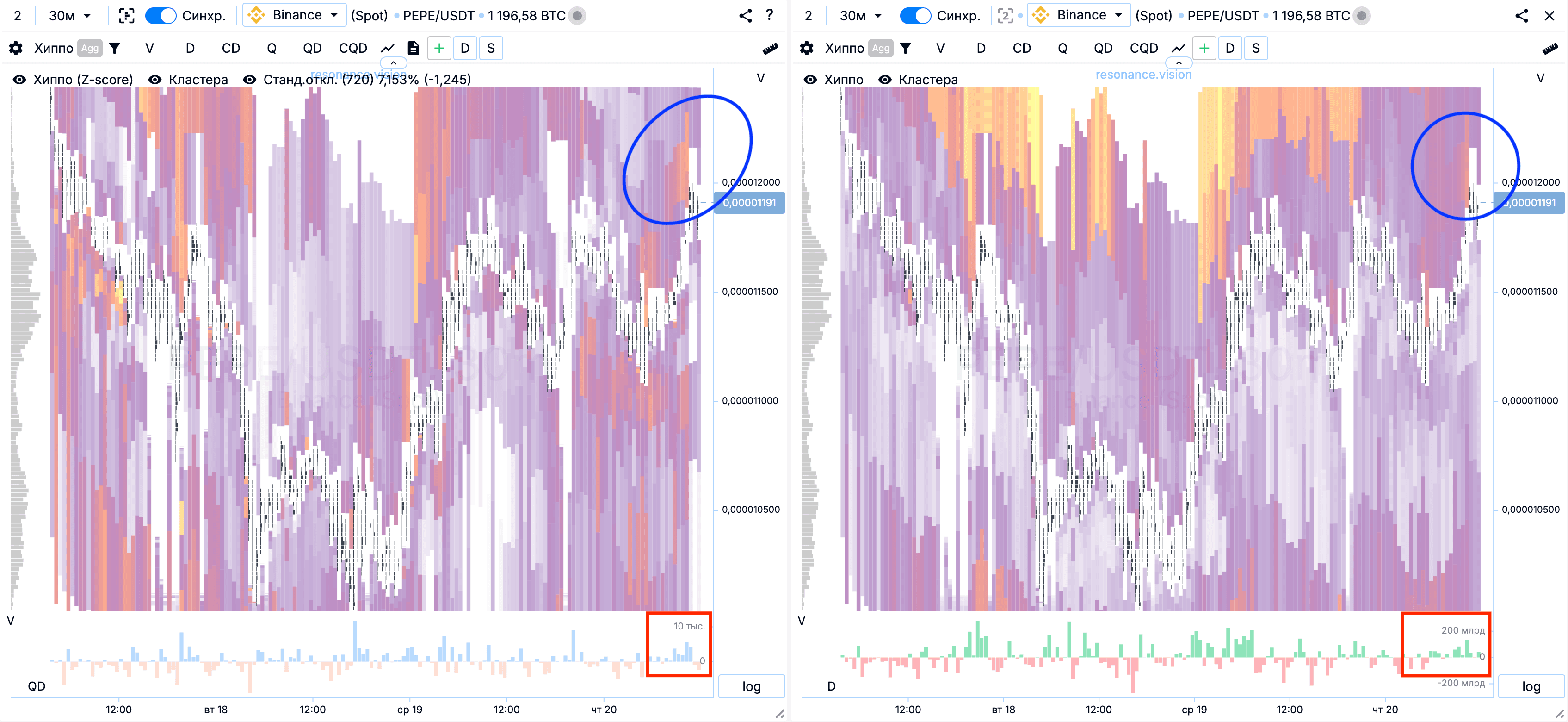

С помощью таблицы БАС перебираем активы у которых преобладают заявки на продажу.

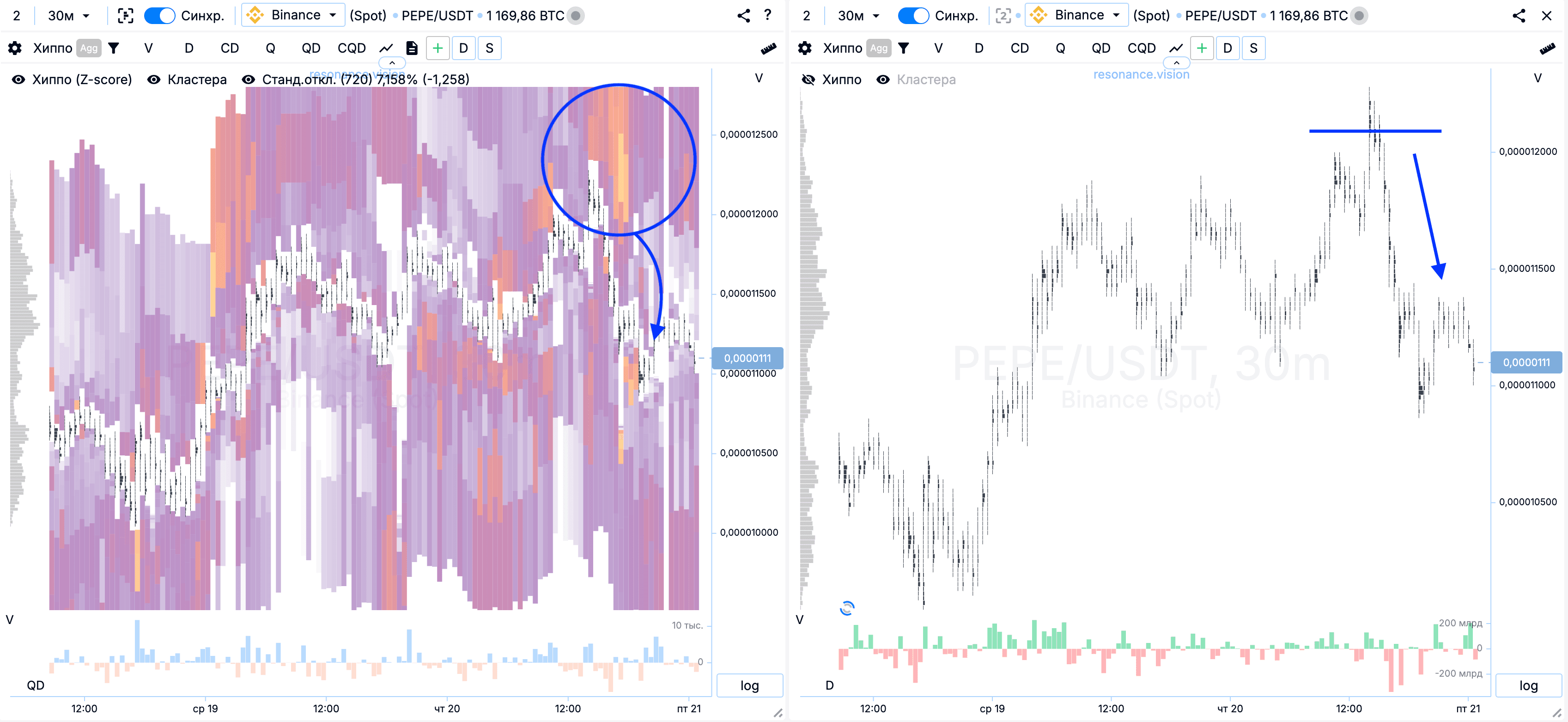

Находим PEPE/USDT

Видим что цена подростала, но участники начали выставлять лимитные заявки на продажу (синие зоны)

Видим что покупки не смогли существенно пройти выше (красные зоны)

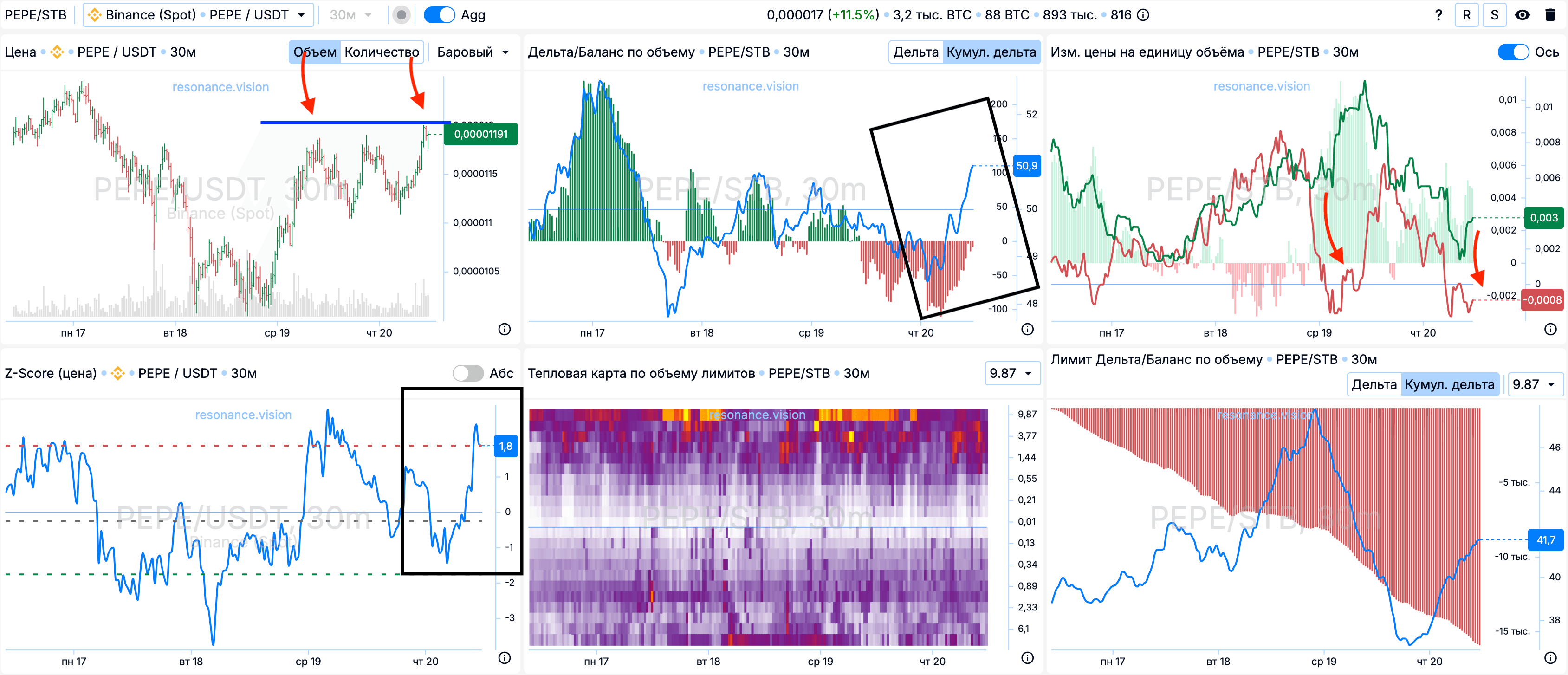

В дешборде:

Красными стрелками выделил места где эффективность продавцов очень низкая, но откуда эффективность начала расти

Волатильность статистически дошла до своих высоких значений

Входим в шорт позицию.

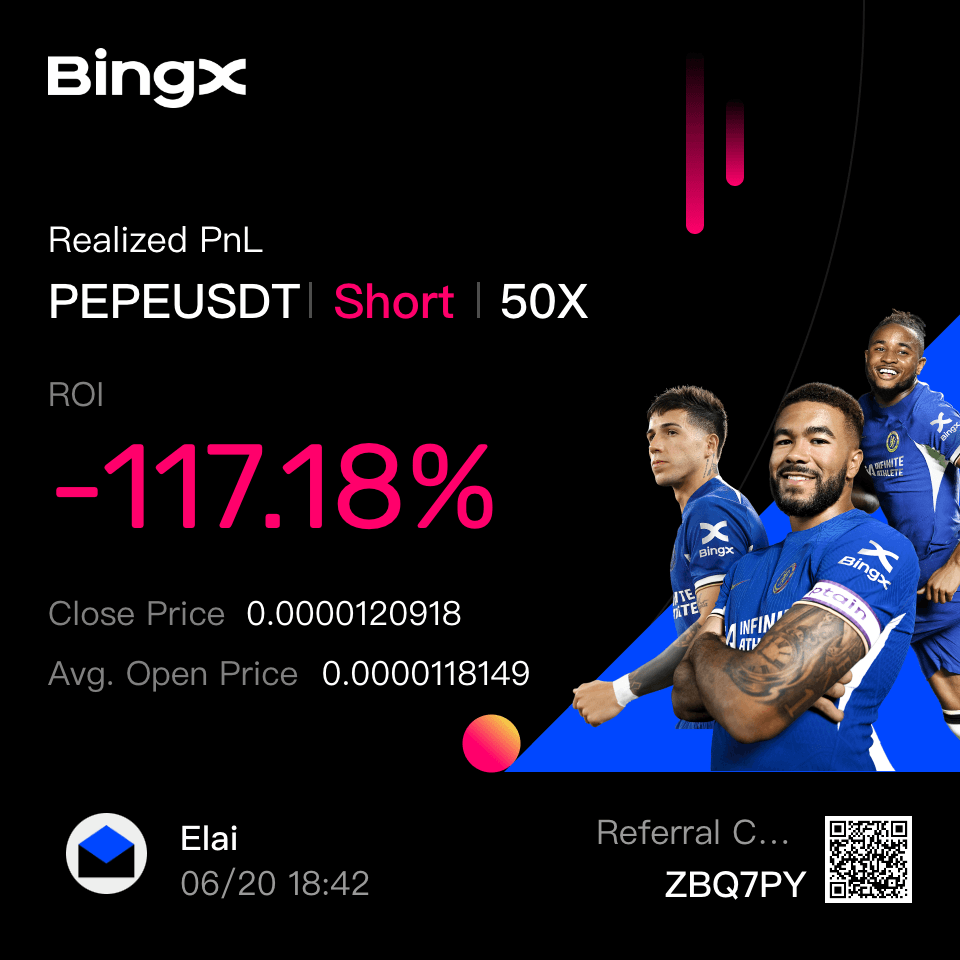

Дальше покупатели пробуют еще раз обновить максимум, и забирают мой стоп, вместе со стопами других шортистов. Но денег дальше толкать цену - нет, поэтому цена падает, без моей шорт позиции.

Но мы помним пример Уоррена.

Поэтому продолжаем работать по стратегии.

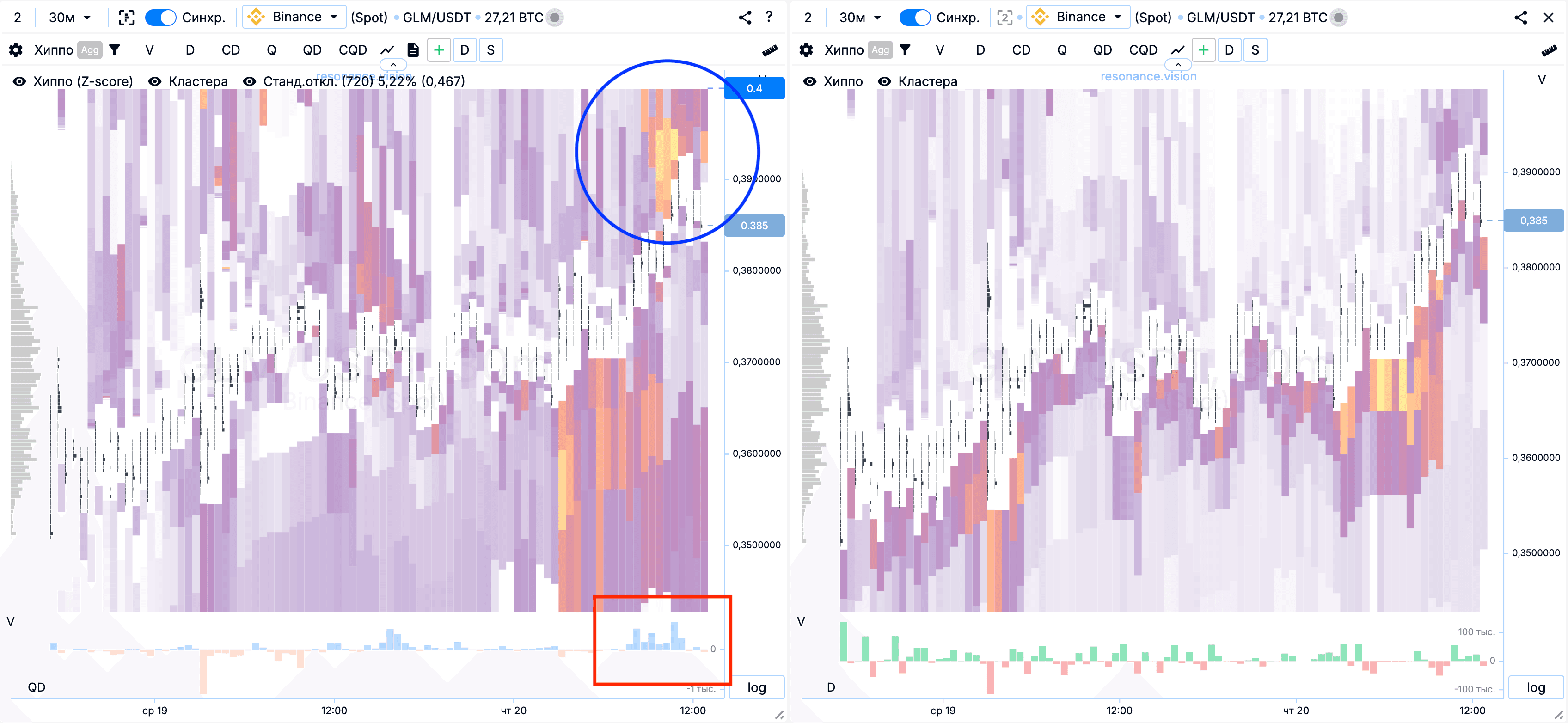

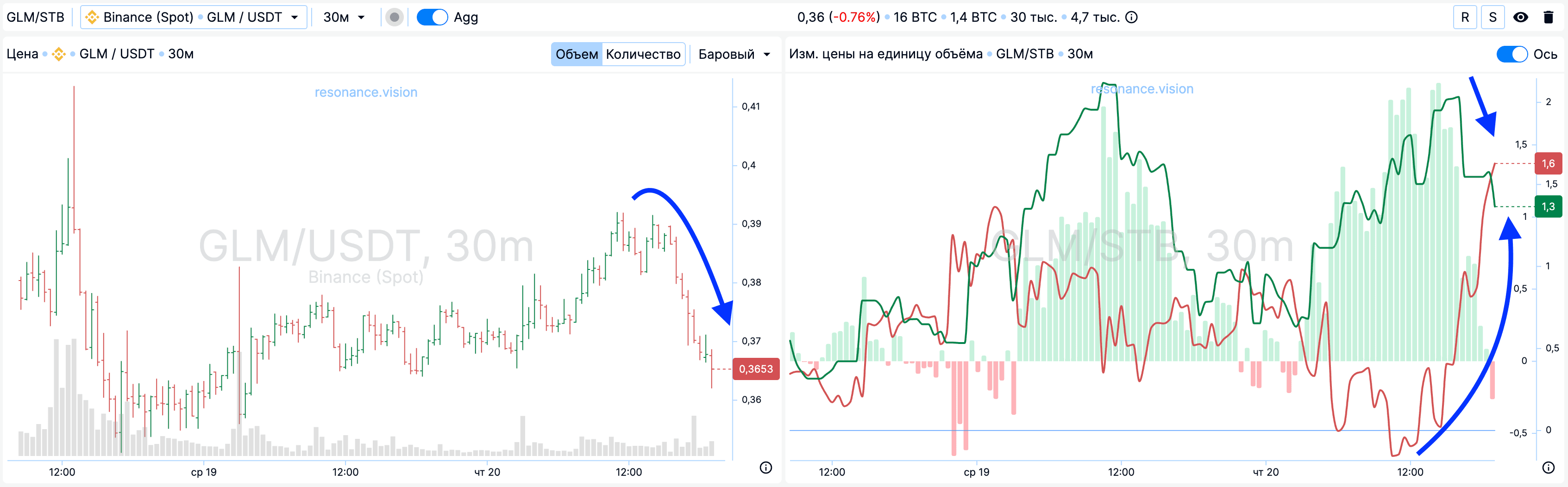

Находим вторую позицию.

По тепловой карте видим что покупатели дошли до зоны где у продавцов находится аномальный объем заявок на продажу, об этом нам говорит яркое пятно на агрегированной тепловой карте (выделено синим). И покупки были активны (выделено красным).

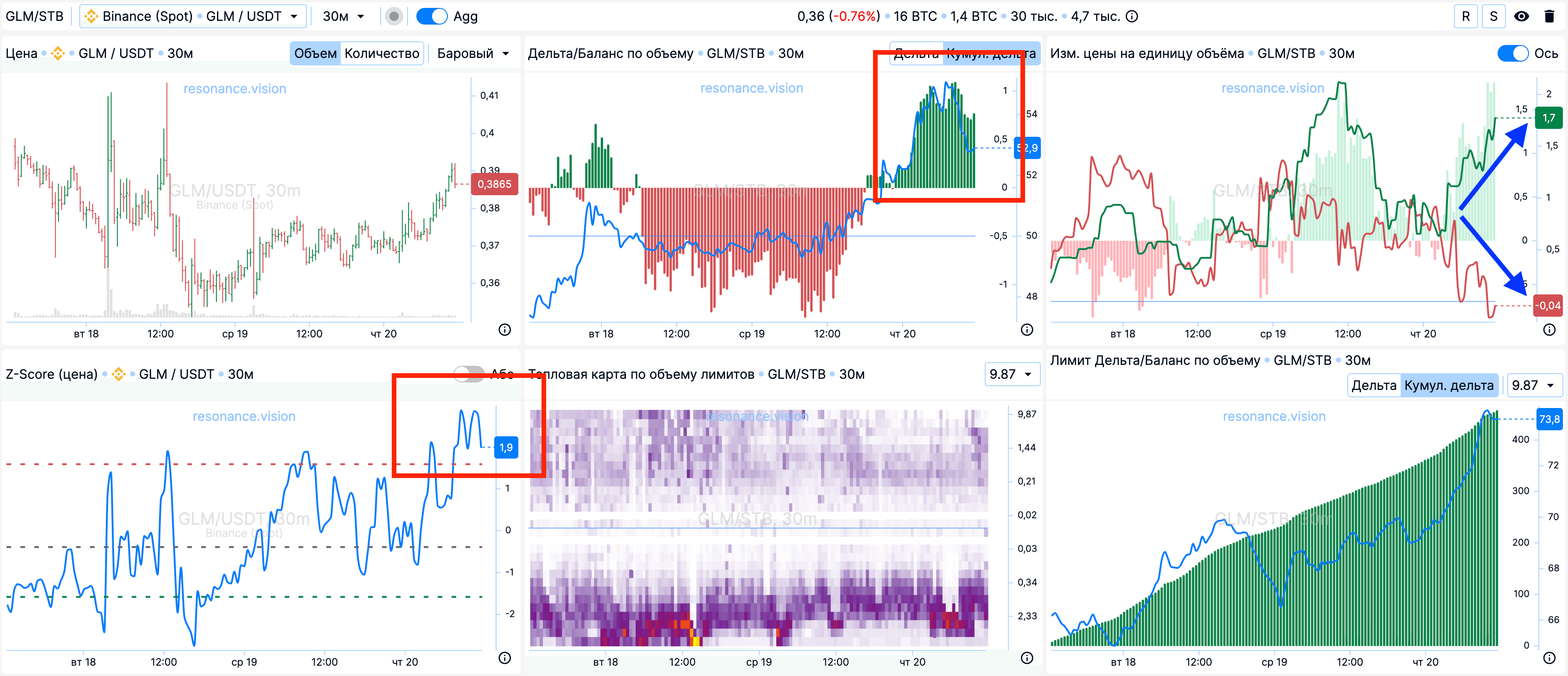

В дешборде:

- дельта/баланс относительно высоко (выделено красным)

- отклонение цены (Z-Score) тоже статистически высоко (выделено красным)

- эффективность покупателей выросла существенно, эффективность продавцов существенно упала. И эта синхронность в расхождении двух линий - хороший признак для шорт позиции.

В целом условиям входа в шорт соответствует.

Далее:

- цена падает

- изменение цены на единицу объема “красиво” сходится.

Перед входом красная линия шла вниз, зелёная вверх. На момент планового закрытия позиции линии визуально сошлись.

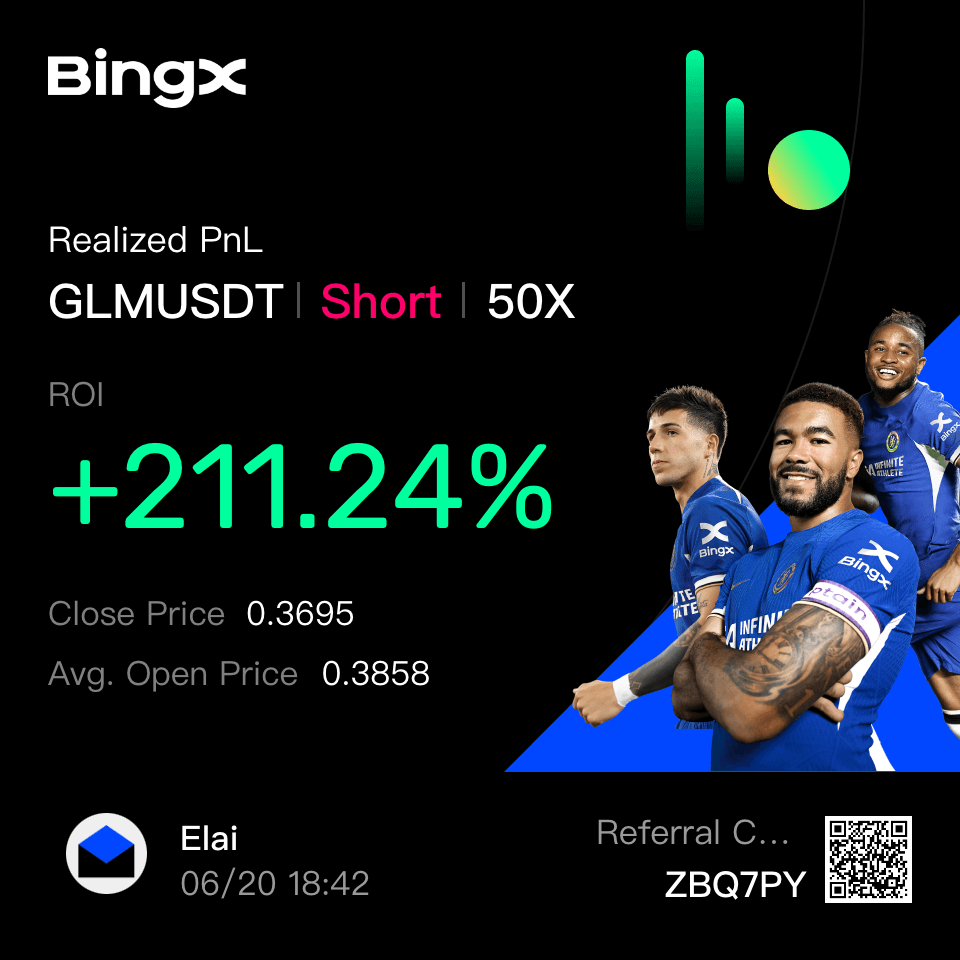

Итог

Две позиции:

- в первой мы получили минус размером в один убыток

- во второй позиции мы получили прибыль размером в два убытка

Результат дня - прибыль в размере одного убытка.

Если говорить в цифрах как у Уоррена, то:

- в первой сделке мы потеряли 2 доллара

- во второй сделке мы заработали 4 доллара

Результат дня - прибыль в размере 2 доллара

Следи за новыми статьями в нашем телеграм канале.

Не нужно выдумывать сложных схем и искать "грааль". Используй инструменты платформы Resonance.

Регистрируйся по ссылке — получай бонус и начинай зарабатывать:

OKX | BingX | KuCoin.

Промокод TOPBLOG дает тебе 10% скидки на любой тарифный план Resonance.