Книга заявок у трейдингу: як читати та використовувати ордербук

Як працюють лімітні ордери? який їхній вплив на ринок? Пояснюємо логіку роботи книги ордерів та механіку руху ціни простими словами. Розбираємо як правильно аналізувати динаміку лімітів за допомогою інструментів платформи Resonance.

Зміст

Вступ

Ринок — це величезний онлайн-аукціон, де щосекунди мільйони людей купують і продають якісь активи. Але ціни тут не встановлює хтось один — вони формуються взаємодією всіх учасників. І серце цього процесу — книга ордерів.

У цій статті ми простими словами пояснимо, як працюють лімітні ордери, чому вони не завжди відображають реальний попит і як правильно читати книгу ордерів. Також побачимо, як інструменти Глибина ринку та BAS від платформи Resonance допомагають аналізувати книгу заявок на біржі.

Основи: лімітний ордер та книга ордерів

Що таке лімітний ордер?

Лімітний ордер — це заявка (намір) на купівлю або продаж активу за певною ціною.

Це ще не факт угоди. Лімітна заявка може бути виконана ринковим ордером або знята.

Ти кажеш ринку: “Я хочу купити Bitcoin, але тільки в тому випадку, якщо його ціна опуститься до 90 000$”.

Якщо ринок досягне цієї ціни — твій лімітний ордер виконається і ти станеш власником BTC. Якщо ні — ордер просто чекатиме на виконання.

Те саме з продажем: “Я продам BTC, але по ціні $120 000”. Це твій намір продати.

Але ти можеш і змінити свої плани, вірно?

Тобто, лімітний ордер — це не покупка і не продаж. Це лише намір. Це дуже важливо запам’ятати. І саме з таких “намірів” складається книга ордерів (Order Book).

Що таке книга ордерів (Order Book)?

Книга ордерів (книга заявок)— це таблиця, де відображаються всі активні лімітні заявки на купівлю та продаж.

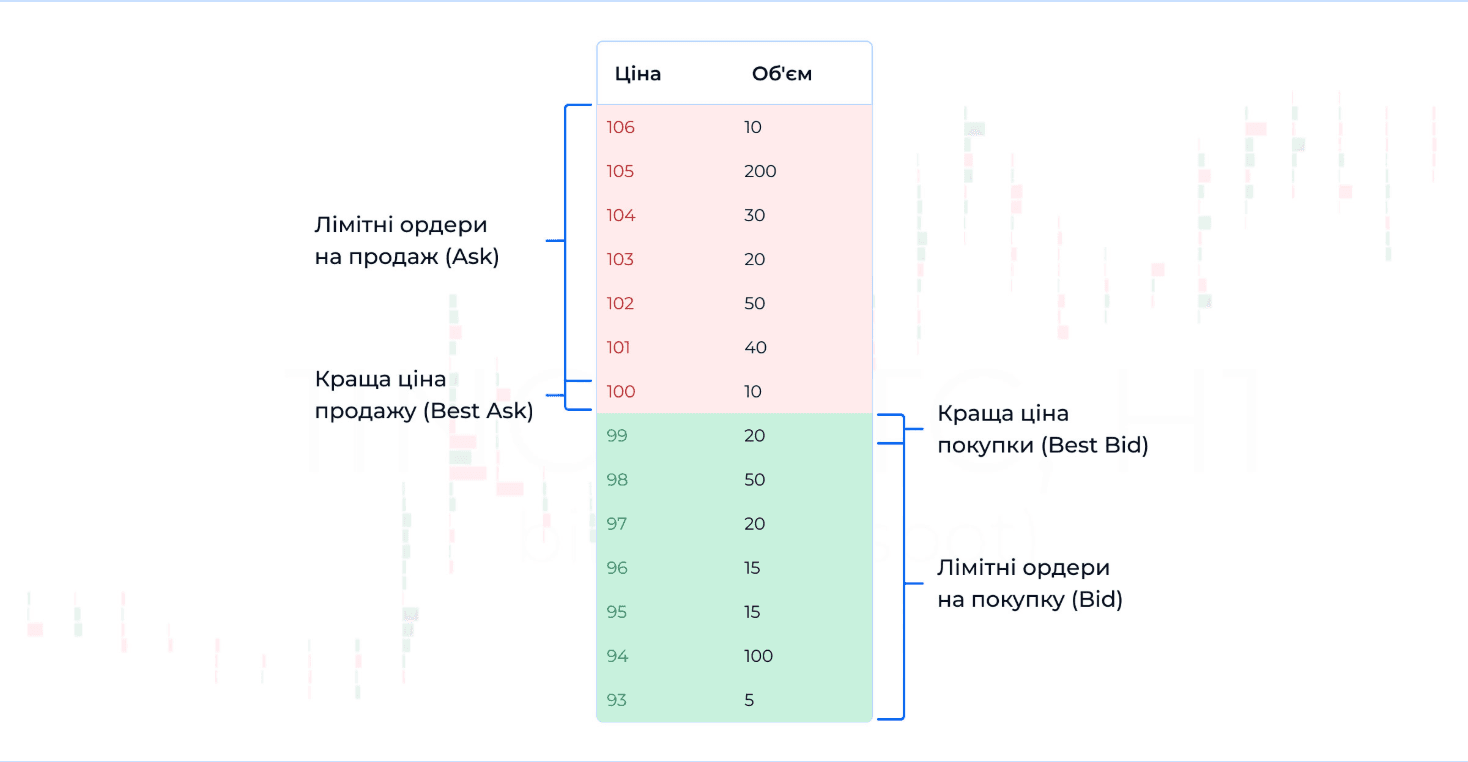

Вона ділиться на дві частини:

- Ask (аски) — це ордери на продаж. Це заявки тих, хто хоче продати актив за певною ціною. Їх позначають червоним кольором.

- Bid (біди) — це ордери на купівлю - заявки тих учасників, які хочуть купити актив за певною ціною. Їх зазвичай показують зеленим.

Головними параметрами книги ордерів є ціна та об’єм.

Best Bid / Best Ask — найкращі (найближчі) ціни на покупку і продаж.

Спред — різниця між Best Bid і Best Ask.

Кожен учасник виставляє заявки на купівлю/продаж — так формується книга ордерів. Коли відбувається ринкова угода, то маркет ордер виконує лімітний ордер, змінюючи баланс книги ордерів.

Важливо запам’ятати: Ціна рухається не від лімітів, а через виконання угод — стану попиту/пропозиції в реальному часі.

Коли хтось купує по ринку, він “викуповує” ліміти продавців — і ціна йде вгору. Коли учасники продають по ринку — вони виконують біди (лімітні ордери на покупку) і ціна падає.

Отже, ліміти — це як черги в магазині. Вони показують, хто стоїть і чекає, але не пояснюють, чому товар раптом подорожчав. Зростання ціни — це результат того, що збільшився попиту і учасники ринку почали активно купувати.

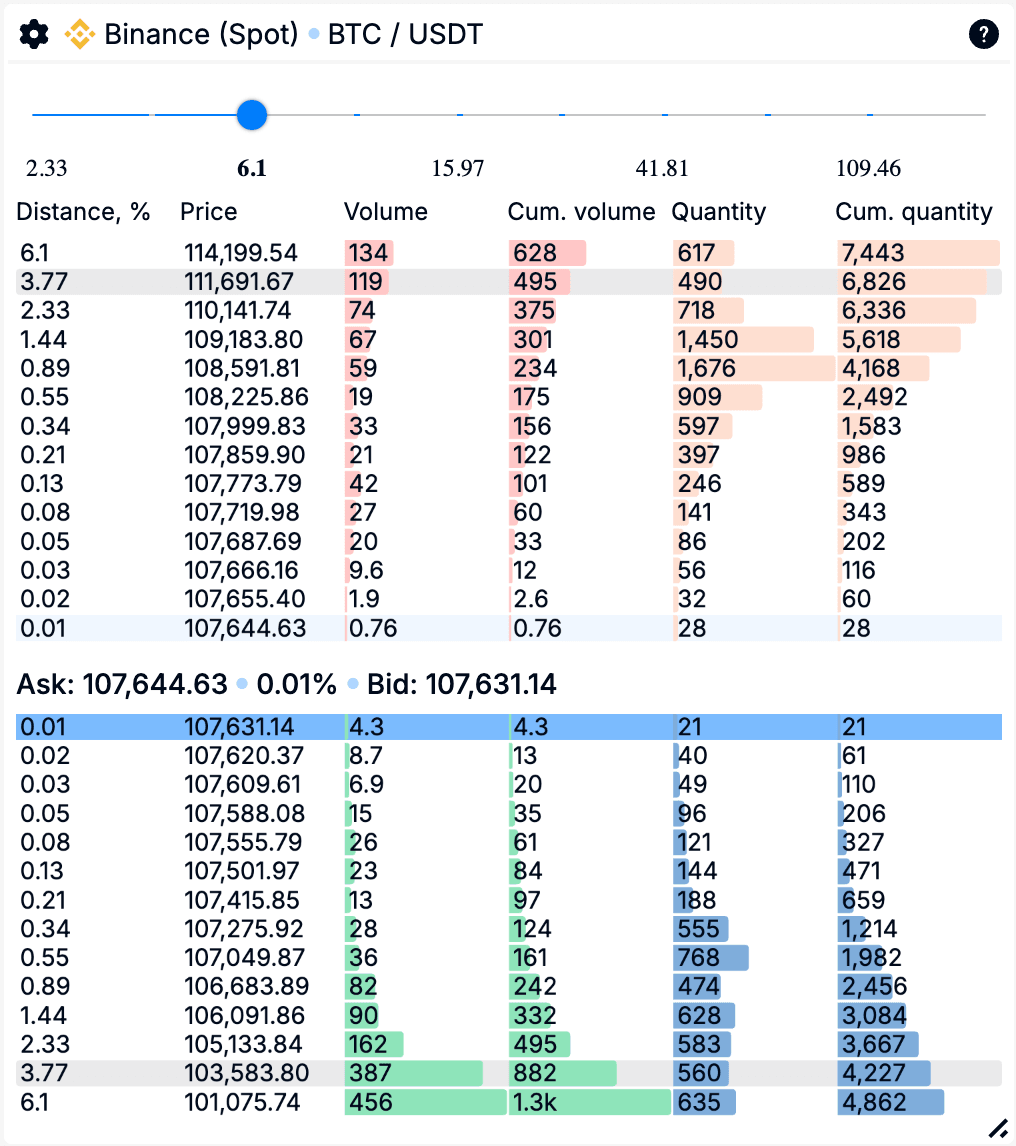

Зазвичай, книга заявок на біржі має ось такий вигляд:

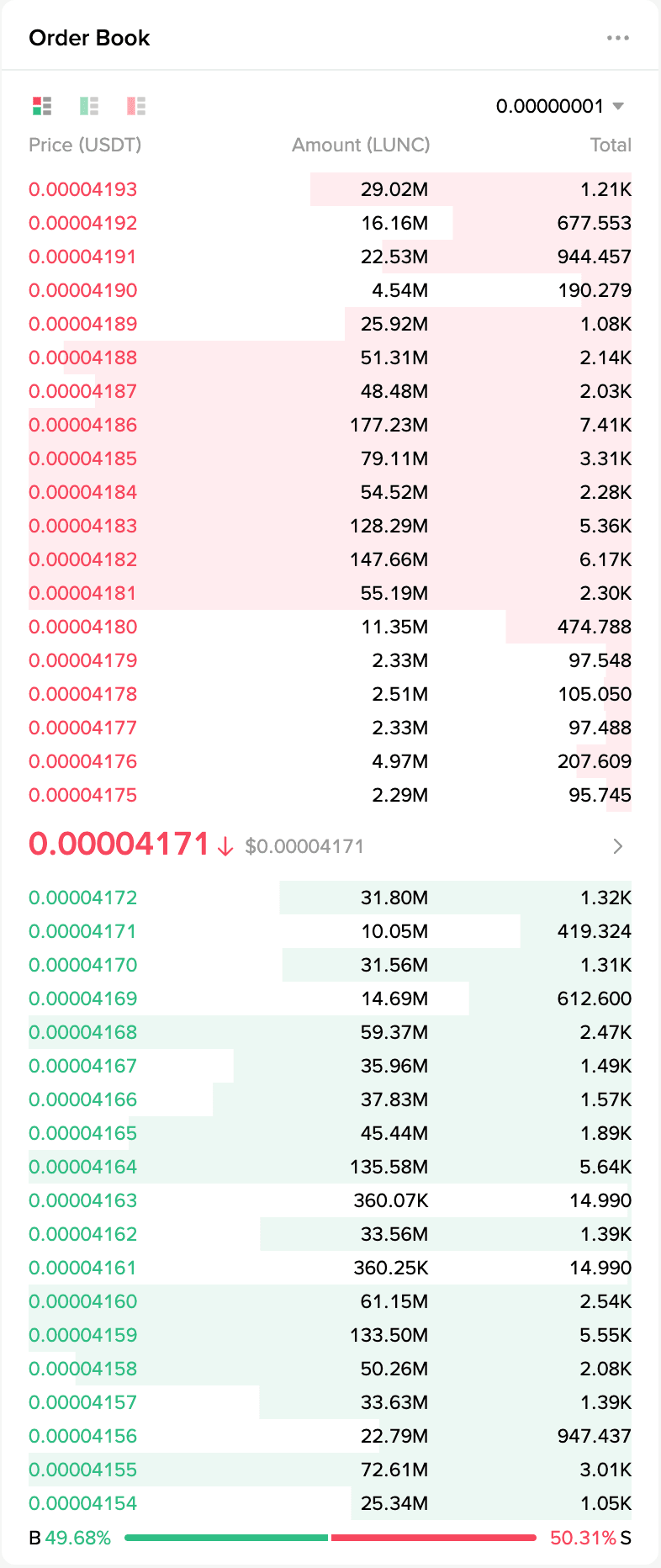

Його недоліком є складність зчитування та аналізу інформації через дуже високу активність учасників ринку.

Те, що ми бачимо на біржі — це лише верхівка айсберга. У ній відображається невелика кількість заявок поруч із поточною ціною. Вона зручна для виконання угод, але не підходить для аналітики.

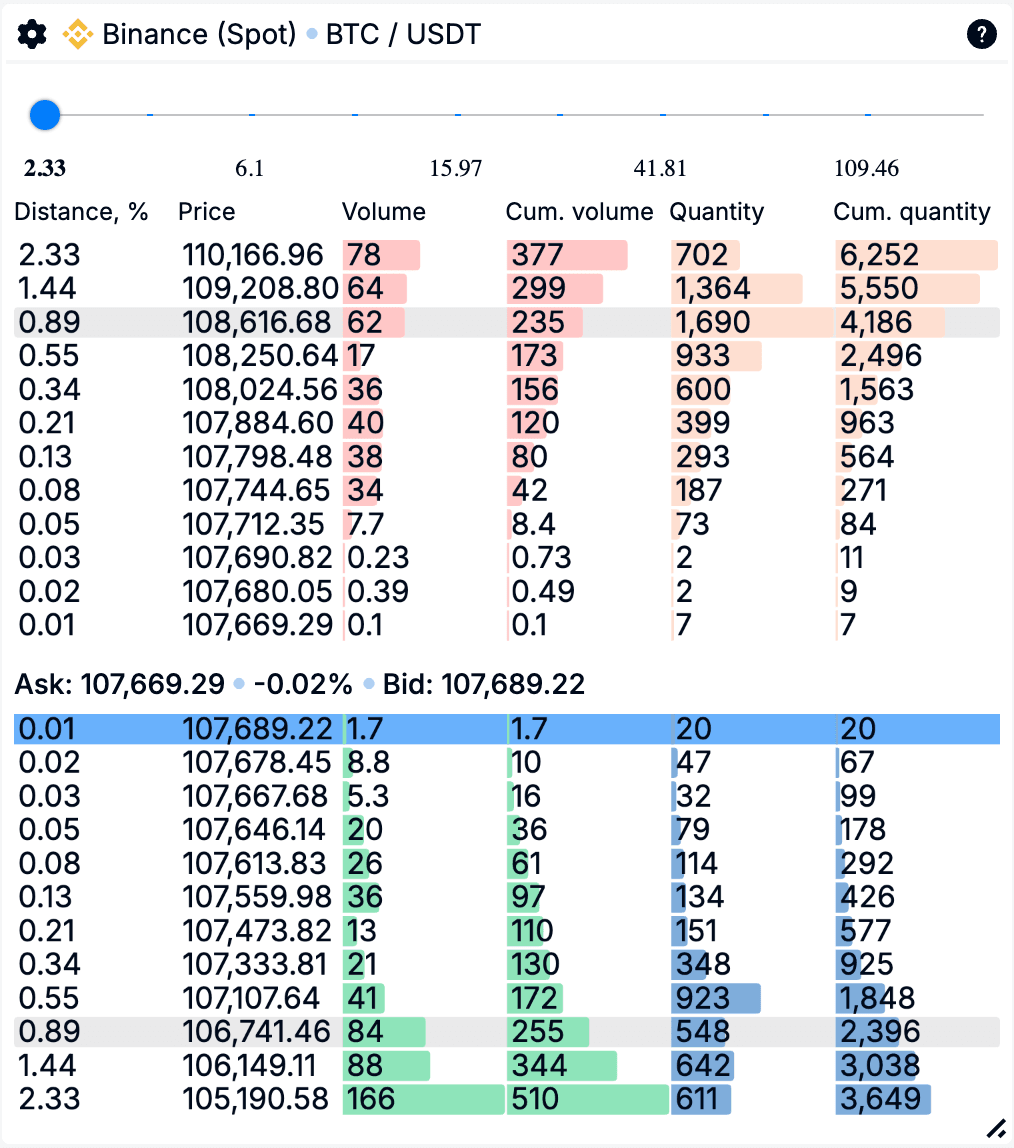

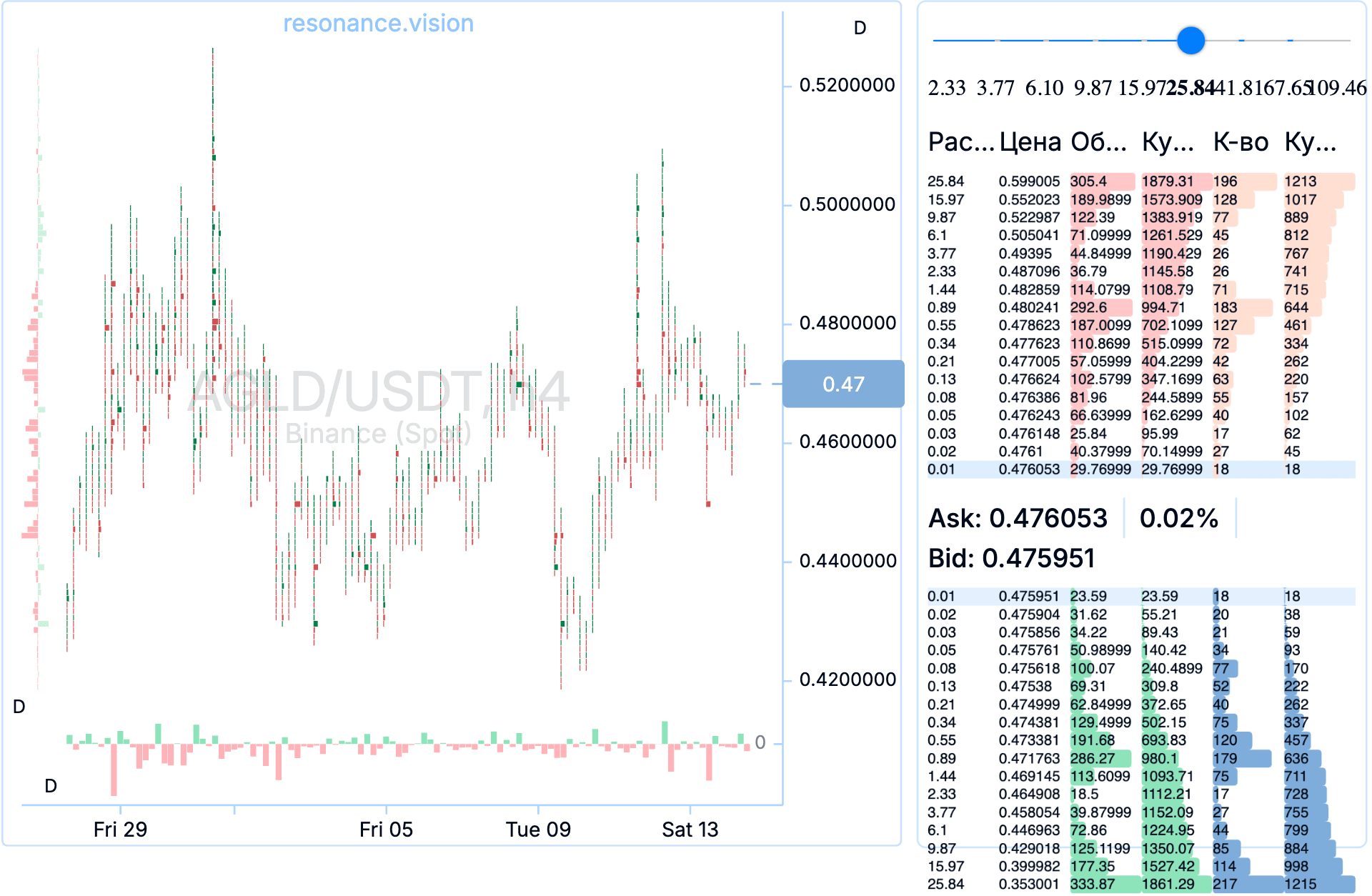

На платформі Resonance реалізовано іншу логіку в інструменті Глибина ринку. Вона групує заявки за відсотковими діапазонами, наприклад:

- від 0% до 0.5% від поточної ціни,

- від 0.5% до 1%,

- від 1% до 2% тощо.

Це дозволяє побачити, скільки реальних ордерів стоїть на певній відстані від поточної ціни:

Отже, Глибина ринку (Depth Density) — це агрегована структура лімітних ордерів з відсотковими діапазонами. Використовується для аналізу, а не для виконання та допомагає оцінити ліквідність активу.

Цей інструмент дозволяє бачити, наскільки глибокий ринок і який ринковий об’єм потрібен для руху ціни.

Аналіз книги ордерів

Тепер — найцікавіше. На ринку є кілька основних станів, які легко побачити через книгу ордерів.

1. Баланс:

- Кількість заявок на купівлю й продаж приблизно однакова. Об’єми розподілені рівномірно, ціна ходить у вузькому діапазоні, актив виглядає “спокійним”.

- Немає значимих накопичень у кластерах та ціна рухається у певному діапазоні.

Це означає, що нічого важливого не відбувається. Тому, не варто витрачати свій час на аналіз монет у балансі. Якщо ціна просто коливається без накопичень , то актив “тягнеться алгоритмами”.

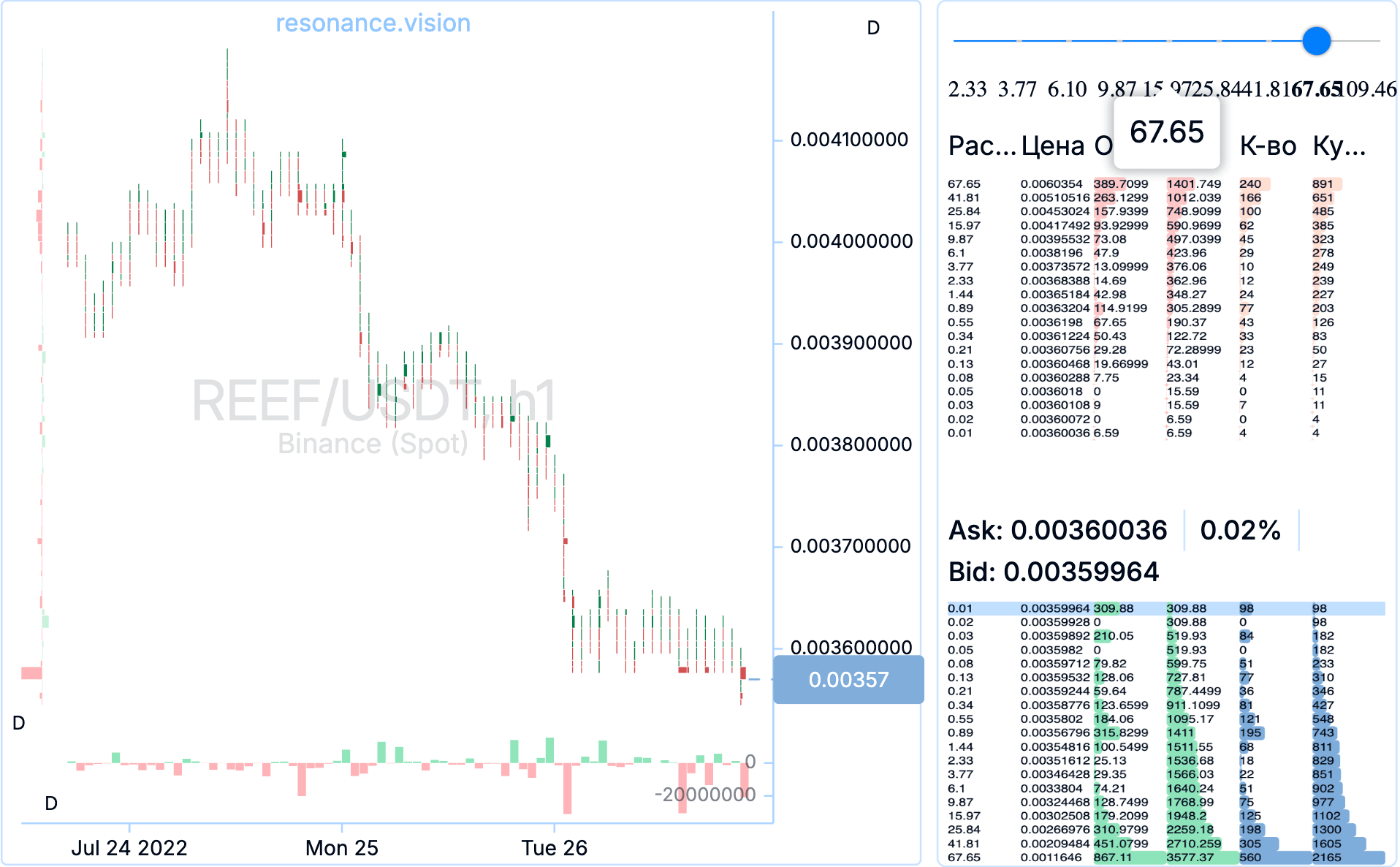

2. Дефіцит (означає можливість зростання)

Ціна росте лише тоді, коли на ринку сформувався дефіцит — бракує пропозиції. Це видно,за такими ознаками:

- Є великі продажі, але ціна не падає.

- У книзі ордерів переважають біди (лімітні заявки на купівлю).

Це момент, коли сильні учасники скуповують ринок, і після цього починається рух угору.

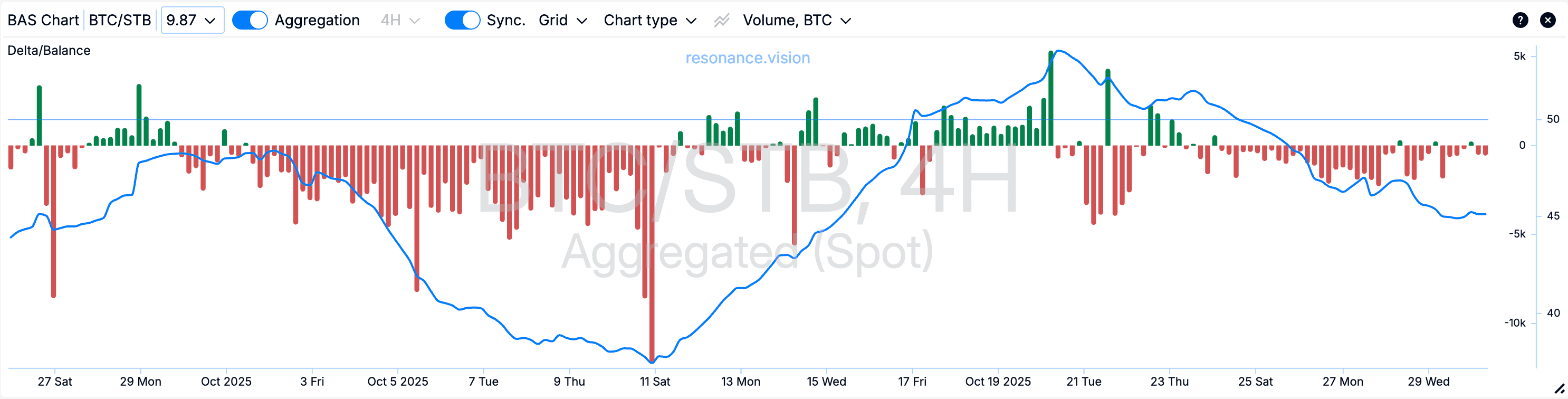

Ми бачимо, що продажі по ринку не знижують ціну (немає оновлення мінімумів). В глибині ринку — більше лімітів на покупку. Це яскравий приклад появи попиту: можна шукати потенційну точку входу в лонг.

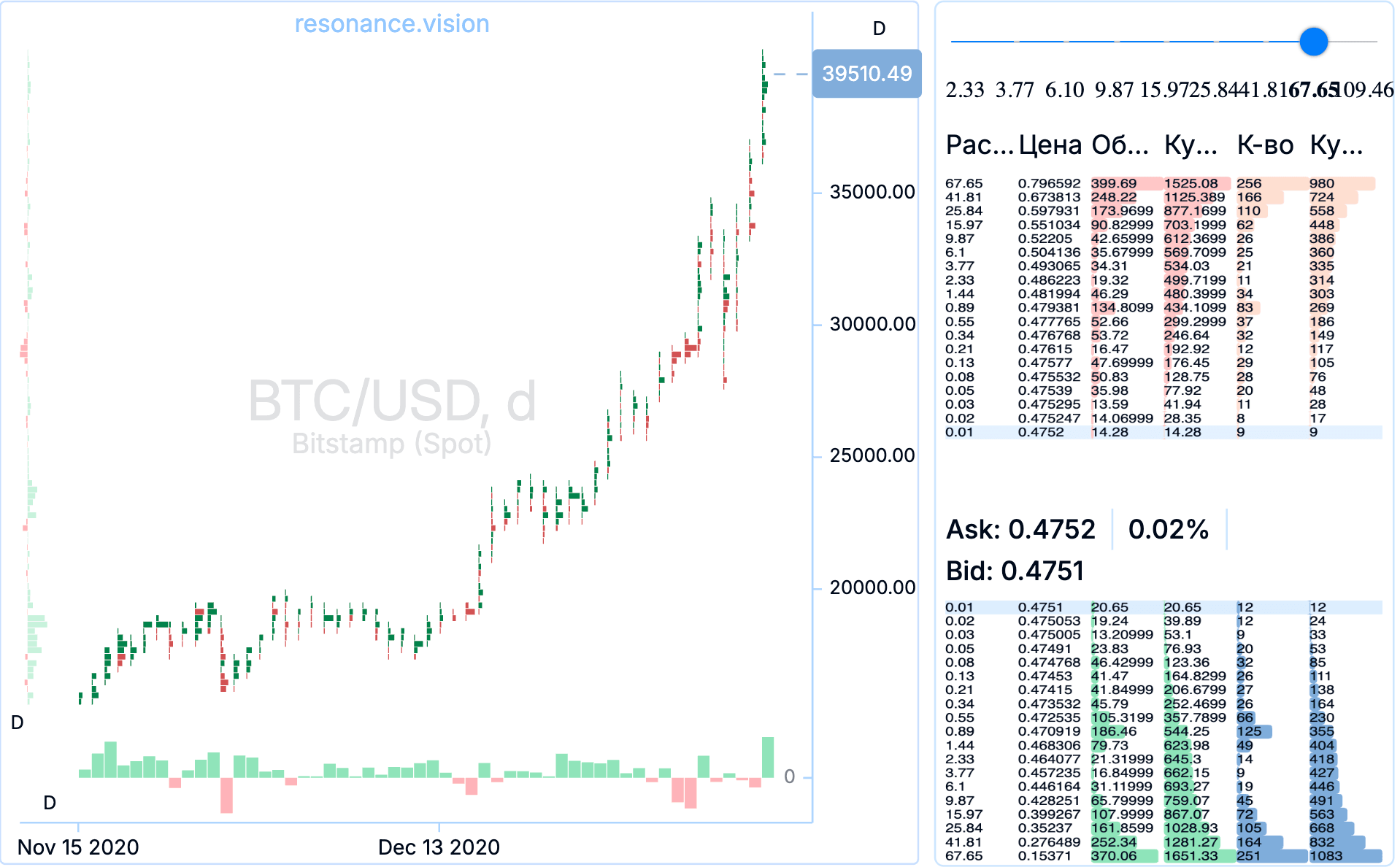

3. Підтримка

Після першої хвилі зростання ціна робить паузу — з’являються лімітні заявки на покупку, які не дають їй впасти. Це зона підтримки. Якщо ви бачите, що продажі не знижують ціну, тобто дефіцитний стан зберігається, то можна продовжувати утримувати позицію. Або, як варіант, — шанс добрати об’єм у лонг.

У прикладі ми бачимо, що ціна росте, з’являються лімітні покупки після відкатів. Ринкові об’єми на продаж поглинаються - це підтвердження дефіциту. Можна докуповувати після формування накопичення, підіймаючи при цьому стоп-лосс.

4. Профіцит (або його формування)

На максимумах часто з’являється багато лімітів на покупку. Зазвичай, це перший сигнал для фондів, що в книзі заявок є достатній об’єм на покупку для того, щоб зафіксувати свій прибуток, використовуючи нових покупців для виходу з позиції. Для нас це також нагода частково зафіксувати прибуток, бо далі можливий відкат.

Лімітні заявки проти кластерів: що головне?

Багато трейдерів роблять типову помилку — дивляться тільки на ліміти. Але ліміти — це лише намір купити або продати. Головне — це виконані угоди, які видно на кластерному графіку. Саме кластери показують, де реально відбулися покупки і продажі.

Ліміти допомагають підтвердити наявність високого попиту (або пропозиції), який в першу чергу потрібно визначати по кластерному графіку.

Тож правило просте: спочатку дивимось кластери, потім ліміти.

Інструменти для аналізу книги ордерів онлайн

Глибина ринку (Depth Density)

З цим інструментом ви вже знайомі. Глибина ринку показує, скільки лімітних ордерів стоїть у різних відсоткових діапазонах від поточної ціни.

На відміну від біржової книги ордерів, де ви бачите лише кілька десятків рівнів, Depth Density у Resonance дає повну картину розподілу ліквідності. Це дозволяє зрозуміти, наскільки “глибокий” ринок і який об’єм потрібно, щоб опустити або підняти ціну

Таким чином, Depth Density — це не просто таблиця, а аналітичний індикатор потенційного руху.

Якщо ближні рівні майже порожні, ринок тонкий — достатньо невеликого об’єму, щоб ціна різко змінилася.

Якщо ж щільно стоять великі заявки — це “стіна”, яку буде складно пробити.

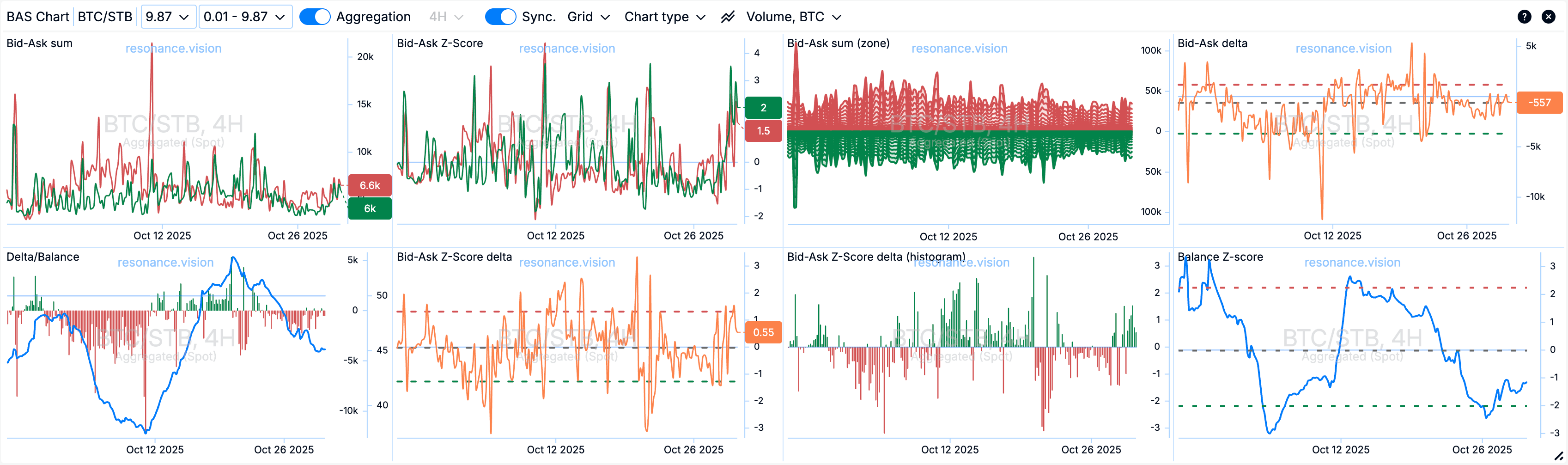

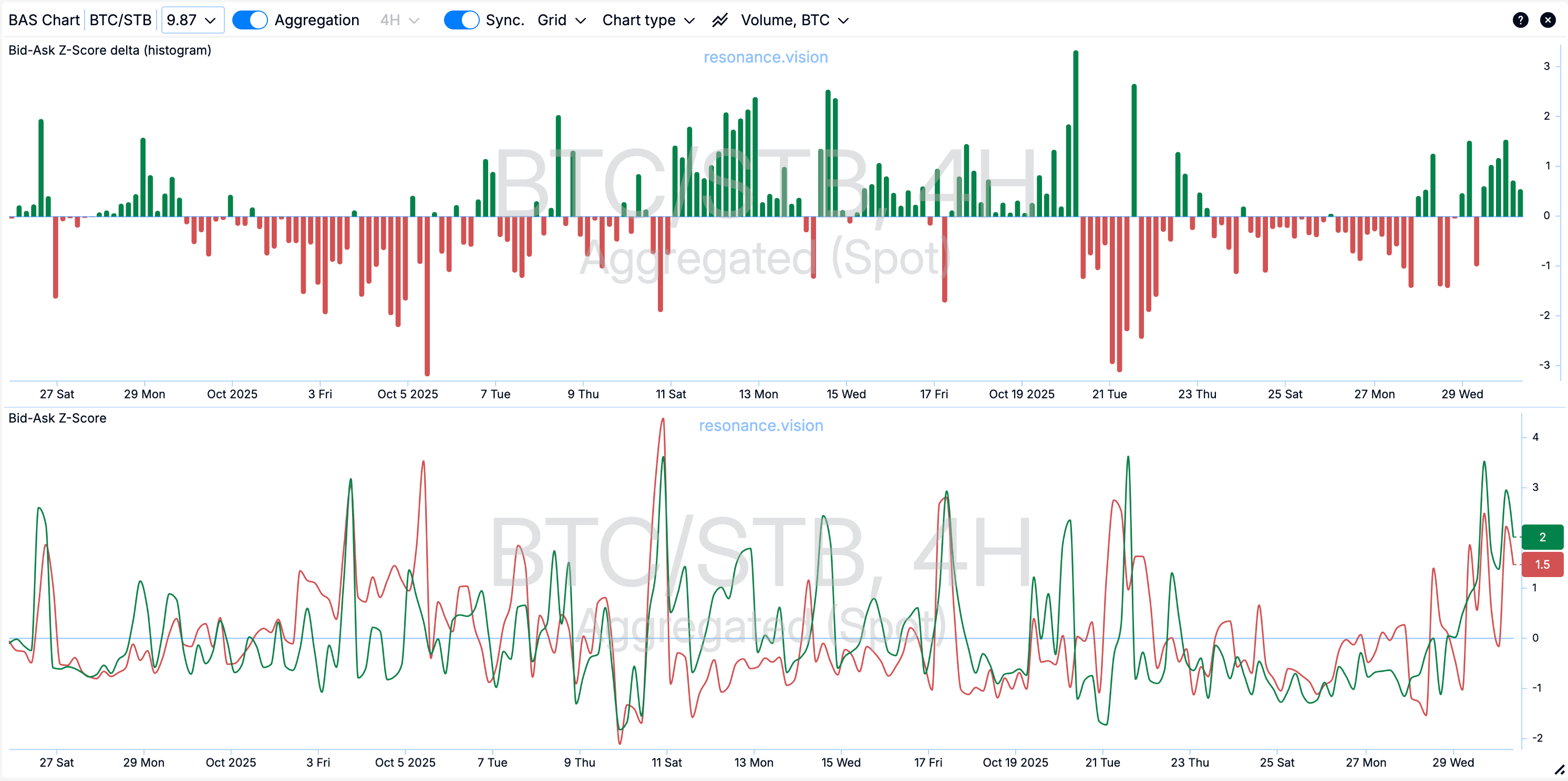

BAS (Bid-Ask Sum)

BAS — головний інструмент Resonance для оцінки динаміки лімітних ордерів. Він має багато варіантів візуалізації минулого та поточного стану книги ордерів:

Розглянемо деякі з них:

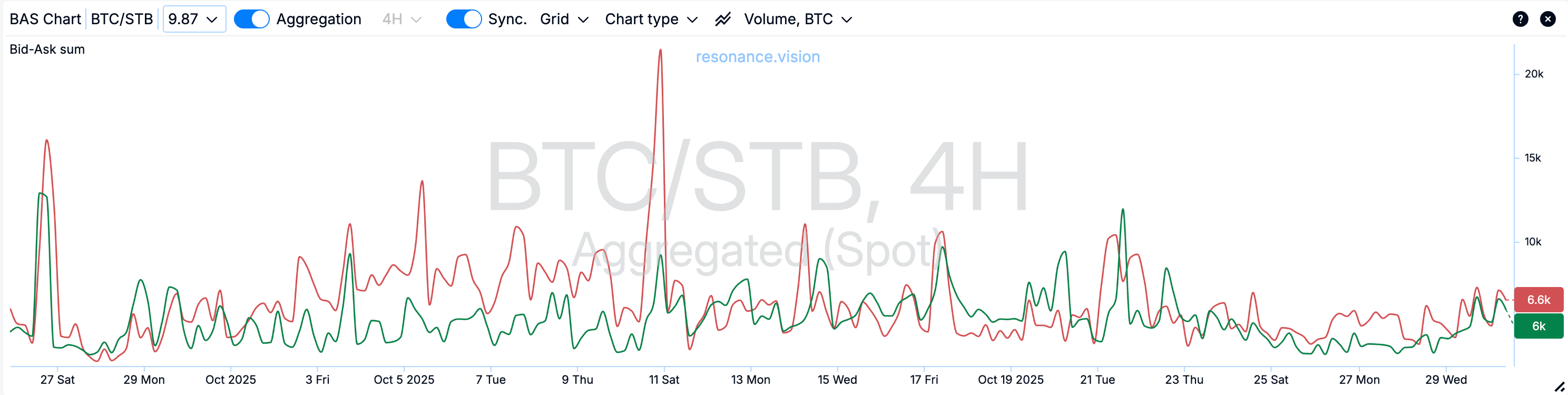

- Bid-Ask сума — це кумулятивний об’єм ордерів з обох сторін (на покупку і продаж). Ми бачимо, як вона змінюється з часом.

- Дельта — це різниця і баланс між об’ємом бідів і асків, тобто наскільки баланс в книзі ордерів зміщений у бік попиту чи пропозиції.

І, нарешті, Z-score — це показник аномальності. Якщо Z-score різко виріс — значить, з’явилась нетипова активність

Як читати графік BAS:

- Якщо зростає Bid Z-score — на ринку з’являється пасивний попит (лімітна підтримка).

- Якщо зростає Ask Z-score — активізуються продавці (збільшується пропозиція).

- Якщо обидва показники низькі — ринок у балансі.

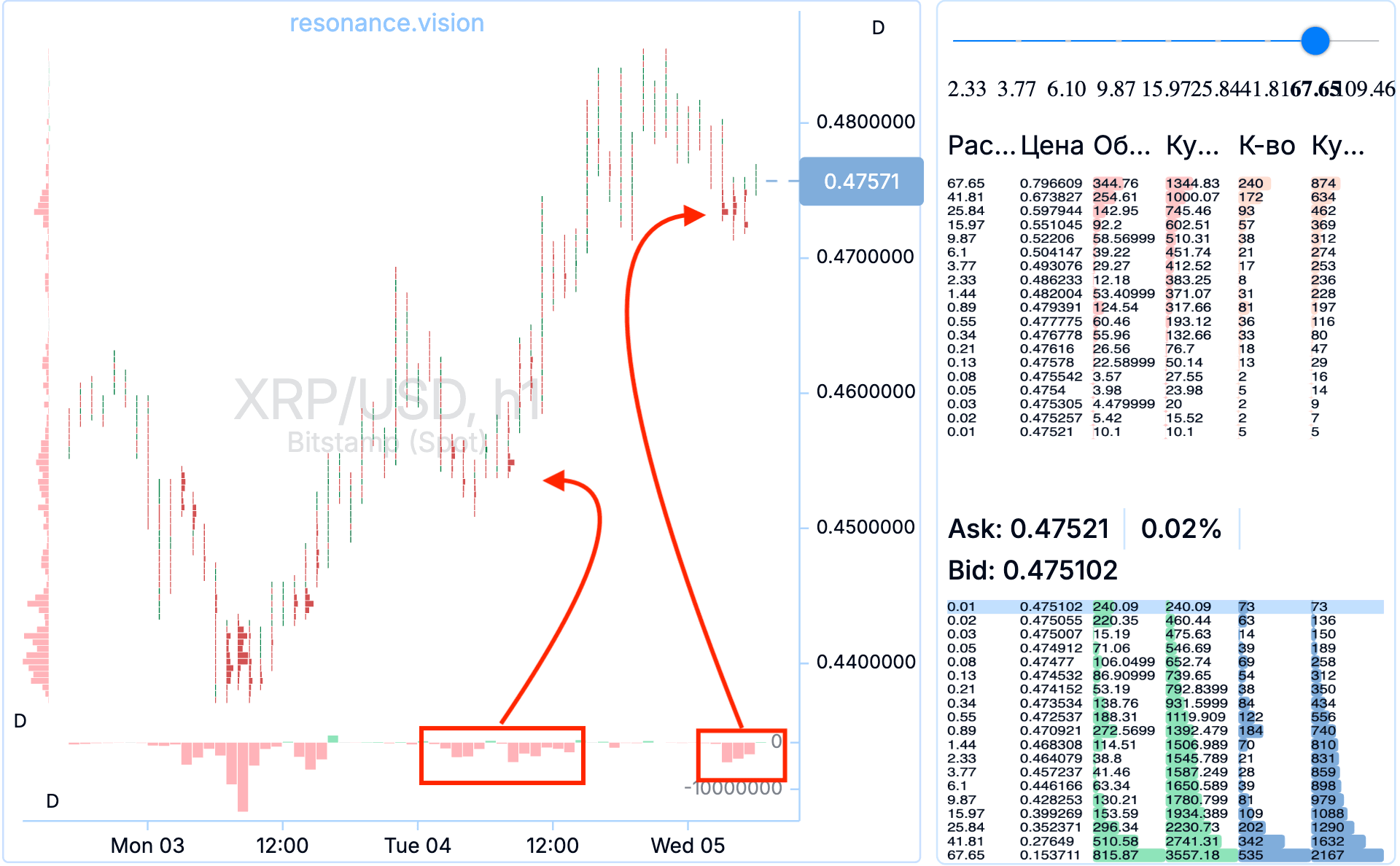

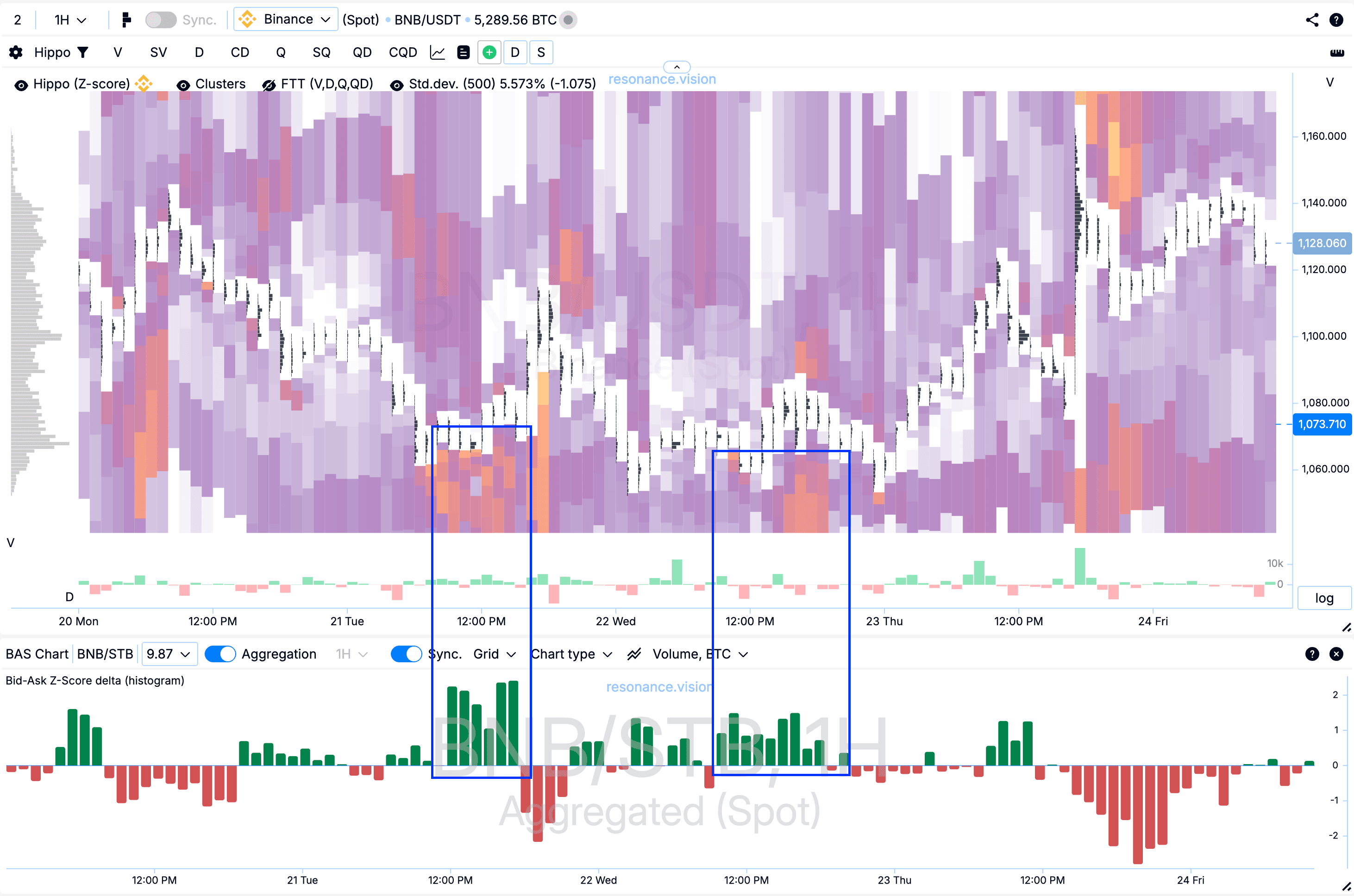

Hippo (теплова карта)

Hippo — це додатковий візуальний інструмент, який створює теплову карту концентрації лімітів.

Кожна “пляма” на цій карті — місце, де різко зросла кількість заявок або збільшився їх об’єм.

Це може бути або зона накопичення покупців, або зона, де великі гравці виставили заявки на продаж.

Hippo допомагає побачити динаміку зміни лімітної активності безпосередньо на кластерному графіку.

Як бачимо у прикладі, обидва інструменти для аналізу лімітів - BAS i Hippo - показували аномальне збільшення заявок на покупку (виділено синіми прямокутниками). Ціна не оновила мінімуми, продажі не опускали ціну. Це ознака локального дефіцитного стану, який призводить до зростання ціни. І після цього, як бачимо, ціна дійно зросла:

Отже, теплова карта показує зони концентрації лімітів у реальному часі та додатково допомагає візуалізувати і підтверджувати сигнали з BAS.

Дізнатися більше про цей інструмент можна в статті “Хіппо: торгова стратегія з лімітами”.

Як правильно побудувати власний підхід

Щоб трейдинг став ефективним, треба розуміти базові принципи виконання ордерів і навчитися розрізняти наміри від дій.

Ось кілька порад:

- Опануйте механіку ринку в “Університеті Resonance” — там пояснюється, як саме формується ціна, чому лімітні ордери працюють не завжди, і як аналізувати ліміти ефективно.

- Вивчіть базову стратегію у міні-навчанні від Aires — це фундамент, який допоможе зрозуміти взаємозв’язок об’ємів, лімітів і кластерів.

- І лише потім переходьте до аналізу лімітних ордерів з інструментами BAS, Глибина ринку і Hippo — вони мають сенс лише тоді, коли ти розумієш базову логіку попиту, пропозиції.

Тобто, спочатку потрібно знати базові ринкові принципи, а потім уже братися до аналізу та торгівлі. Без міцного фундаменту не вийде побудувати сильну стратегію.

Висновки

Лімітні ордери — не “грааль” трейдера, а інструмент спостереження та додаткового аналізу.

Вони показують намір, але не сам факт угоди. Саме тому трейдинг тільки по склянці низькоефективний без уміння оцінювати реально виконані угоди на кластерному графіку.

Успішний трейдер працює, аналізуючи попит та пропозицію. Розуміючи фундаментальні принципи роботи ринків і їх механіку стає набагато простіше аналізувати динаміку цінових змін.

Тому під час аналізу:

- Починайте із кластерного графіка — він показує фактично виконані угоди.

- Потім переходьте до аналізу лімітів, щоб бачити зміну пасивного попиту та пропозиції в реальному часі.

- Використовуй інструмент Глибина ринку (Depth Density), щоб оцінити, наскільки щільно розподілені ордери й скільки потрібно об’єму, аби зрушити ціну.

- Застосовуйте BAS (Bid-Ask Sum) для визначення балансу між попитом і пропозицією в книзі ордерів.

- Підкріплюйте аналіз тепловою картою Hippo, щоб візуально побачити, де саме зони інтересу великих гравців.

Ці інструменти доступні на платформі Resonance онлайн і дозволяють бачити ринок не як випадковий ціновий рух, а як систему — з логікою, структурою й закономірностями.

Ви можете переглянути наш вебінар на тему “Лімітні ордери. Аналіз динаміки лімітних ордерів”, щоб краще розібратися з аналізом лімітних заявок.

Також прочитайте статтю “Що таке BID, ASK и SPREAD в трейдингу?”. В ній простими словами розказуємо як працює книга ордерів та принципи виконання лімітних заявок.

Стеж за новими статтями у нашому телеграм каналі.

Не треба вигадувати складних схем та шукати “грааль”. Використовуйте інструменти платформи Resonance.

Реєструйся за посиланням - отримуй бонус і починай заробляти:

OKX | BingX | KuCoin.

Промокод TOPBLOG дає тобі 10% знижки на будь-який тарифний план Resonance.